Внесенные в 2015 году в трудовое законодательство РФ изменения (постановления Правительства РФ от 29.12.2014 N 1595 и от 29.07.2015 N 771) привели к изменению многолетнего и привычного документооборота в части оформления различных документов, составляемых при направлении сотрудников в командировки. Из настоящей статьи вы сможете узнать, как оформить командировку сотруднику в 2017 году без ошибок.

Командировочное удостоверение, служебное задание, журнал учета работников, выбывающих в служебные командировки

Напомним, с 08.01.2015 по общему правилу составление как командировочного удостоверения, так и служебного задания не требуется (постановление Правительства РФ от 29.12.2014 N 1595). Но работодатель во внутренних документах организации (локальных нормативных актах), действующих на предприятии, может предусмотреть, что оформление командировки должно осуществляться с использованием данных документов (ст. ст. 8 , 22 Трудового кодекса РФ). Если такое решение работодателем будет принято, то при убытии работника в командировку оба документа (и командировочное удостоверение, и служебное задание) подлежат составлению согласно установленному работодателем порядку.

Таким образом, командировки в 2017 году оформляем и оплачиваем уже без применения привычных форм — командировочного удостоверения и служебного задания.

С 08.08.2015 работодатель освобожден от заполнения и ведения еще одной ранее обязательной формы — журнала учета работников, выбывающих в служебные командировки (постановление Правительства РФ от 29.07.2015 N 771).

Документы, составляемые при направлении в командировку

С отказом законодателя от такого обязательного требования к работодателю (и работнику), как составление командировочного удостоверения и служебного задания, процедура оформления командировок стала существенно проще. Сейчас работодатель должен оформить следующие документы для командировки в 2017 году:

- письменное решение (приказ, распоряжение) работодателя о направлении работника в командировку (ст. 166 Трудового кодекса РФ , п. 3 Положения об особенностях направления работников в служебные командировки, утв. постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение)). Данный приказ (распоряжение) может быть составлен работодателем по форме, разработанной самостоятельно (с обязательным утверждением локальным нормативным актом), или оформлен по унифицированной форме N Т-9 , утвержденной постановлением Госкомстата РФ от 05.01.2004 N 1. В таком приказе (распоряжении) отражается цель командировки сотрудника. Если для выполнения задания руководства или по иным причинам сотрудник должен выехать в командировку на собственном или служебном транспорте, об этом также указывается в приказе (распоряжении) (п. 7 Положения). В приказе (распоряжении) также отражается основание командирования сотрудника в другую организацию, например служебная записка работника (его непосредственного руководителя), договор с контрагентом работодателя и т.д.;

- авансовый отчет работника о произведенных им расходах (п. 26 Положения). В бюджетных организациях такой авансовый отчет составляется по унифицированной форме № 0504505 , утв. приказом Минфина России от 30.03.2015 N 52н, а во внебюджетных организациях — по форме № АО-1 , утв. постановлением Госкомстата России от 01.08.2001 N 55.

Рабочее время сотрудника, который был в служебной командировке, отражается работодателем в табеле учета рабочего времени. Унифицированная форма данного табеля (форма N Т-13) утверждена постановлением Госкомстата России от 05.01.2004 N 1.

С применением аналогичных документов производится и оформление заграничных командировок.

Командировкой называют поездку сотрудника, направляемого работодателем для выполнения служебных поручений и заданий за пределы места постоянной работы. Данное определение содержится в Трудовом кодексе (ст. 166 ТК РФ), и с ним не следует путать служебные поездки сотрудников, работа которых в соответствии с трудовым договором и должностной инструкцией имеет разъездной характер или проходит в пути.

Из статьи вы узнаете:

Новые правила оформления командировки

Для налоговой инспекции прописанной в приказе цели поездки достаточно, чтобы учесть все расходы при расчете налога на прибыль. Что касается подтверждения срока отсутствия на рабочем месте, то с этой целью используются проездные билеты к месту выполнения задания и обратно.

Важно: если сотрудник отправляется в поездку на личном автомобиле , указать срок можно в служебной записке, к которой прикрепляются подтверждающие документы (например, чеки или квитанции, по которым можно отследить маршрут и даты отъезда и прибытия).

Как отчитаться о проделанной работе?

Если раньше подробные сведения о задаче, поставленной перед командированным, и полученных результатах можно было почерпнуть из соответствующего задания и отчета, то теперь работодатель вправе самостоятельно решать, в какой форме получать информацию о проделанной работе. Иногда руководителю достаточно устного отчета, подкрепленного документами, которые свидетельствуют об успешном выполнении задания: заключенным договором на оказание услуг, товарной накладной и т. д. Также можно отчитаться о достигнутых результатах посредством служебной записки, дополненной подтверждающими документами.

Какими документами подтверждаются расходы за время командировки?

Перед отъездом на основании приказа рассчитывается сумма аванса на оплату проезда к месту назначения, проживания и суточных , которые обычно выплачиваются в рублях, и лишь при направлении зарубеж — в иностранной валюте. Работодатель обязан компенсировать все расходы, поэтому по возвращении в бухгалтерию передается авансовый отчет, в котором указываются израсходованные суммы. К отчету обязательно следует приложить подтверждающие документы, в роли которых могут использоваться:

- проездные билеты;

- чеки с заправок (если сотрудник ездил на личном автомобиле);

- квитанции на парковку;

- счета за проживание в гостинице или арендованной квартире;

- кассовые и товарные чеки и т. д.

Важно: во избежание возможных ошибок в процессе оформления рабочих поездок и компенсации расходов, с ними связанных, рекомендуется закрепить соответствующий порядок отдельным локальным актом (ст. 8 ТК РФ). Образец данного Положения может выглядеть следующим образом:

Образец положения о командировках

Порядок возмещения командировочных расходов следует прописать в коллективном договоре или локальном нормативном акте , при этом работодатель вправе предусмотреть компенсацию любых видов расходов, например:

Чтобы в дальнейшем не возникло проблем с обоснованием отдельных видов расходов в целях налогообложения прибыли, не рекомендуется закреплять локальными нормами расходы на обслуживание в ресторанах и барах, пользование спортзалом или бассейном, услуги VIP-залов для приема делегаций и т. д.

Сверхурочная работа в период командировки

Трудовое законодательство позволяет привлекать к сверхурочной работе, но обязывает оплачивать переработку в повышенном размере, в том числе в поездках ( № 14-2-195). Если работнику во время отъезда придется работать сверхурочно, необходимо оформить переработку соответствующим образом:

Сверхурочная работа во время командировки, оформляем переработку:

- если еще до отъезда известно, что без переработки не обойтись, заранее уведомляем командированного о предстоящей сверхурочной работе (в устной или письменной форме, в соответствии со ст. 99 ТК РФ);

- получаем письменное согласие работника на сверхурочную работу;

- если он уже находится в отъезде и дает устное согласие трудиться сверхурочно, оформляем процедуру актом за подписями нескольких свидетелей;

- убедившись, что командированный не возражает против сверхурочной работы, издаем соответствующий приказ, с которым знакомим командированного под подпись;

- обязательно отражаем сверхурочно отработанные часы в табеле учета рабочего времени.

Составляя письменное уведомление, отразите в документе не только основания для привлечения к сверхурочной работе, но и ее характер, продолжительность и размер компенсации, полагающейся за переработку, например:

Образец уведомления о привлечении к сверхурочной работе

Продление командировки в связи с болезнью сотрудника

Даже крайне важная поздка может внезапно прерваться болезнью командированного, который, выпадая из ранее установленного графика, не успевает справиться со заданием в срок. В этом случае работодатель может принять решение о продлении командировки , чтобы дать командированному дополнительное время для завершения задания. На практике, получая служебную записку с информацией о болезни, рекомендуется действовать по такой схеме:

- убедиться, что сотрудник готов после выздоровления и закрытия больничного листа продолжить выполнение задания (отправить соответствующее заявление можно по электронной почте или по факсу);

- составить приказ о продлении сроков, сделать соответствующую пометку в приказе о направлении в поездку и довести документ до сведения с помощью имеющихся в его распоряжении средств связи;

- по завершении поездки принять оригинал больничного и отметить в табеле учета рабочего времени командированчные дни и болезни;

- оплатить пособие по временной нетрудоспособности и возместить все расходы, связанные с необходимостью продления срока пребывания.

Сообщать о болезни во время отъезда нужно оперативно. Чем раньше работник уведомит работодателя о невозможности выполнять задание по причине временной нетрудоспособности, тем оперативнее будут предприняты меры для закрытия или продления срока отъезда, если в этом есть необходимость. Специальная форма уведомления для таких случаев не разработана, поэтому служебную записку можно составить в произвольной форме, например:

Служебная записка о временной нетрудоспособности в период командировки

Если работник сообщает, что серьезно заболел и не в состоянии выполнять задание, не терпящее отлагательств, работодатель вправе отменить поездку в первый день болезни и делегировать полномочия другому специалисту.

Допустимы ли командировки в праздники и выходные дни?

Иногда обстоятельства вынуждают работодателя направить в срочную командировку — настолько срочную, что приходится выезжать в выходной или праздничный день. Закон не возбраняет оформлять такие случаи в нерабочие дни, но только с согласия командированного, который имеет полное право отказаться от данного поручения. Получив письменное согласие (в соответствии со ст. 113 ТК РФ) и убедившись, что мнение профсоюза не идет вразрез с принятым работодателем решением, можно издавать приказ. В табеле учета рабочего времени поездка, пришедшаяся на нерабочий день, обозначается буквенным кодом «РВ» или цифровым кодом «03».

Оплачивать такие дни тоже придется по особой схеме: если работник получает фиксированный оклад, сверх обычной нормы дополнительно выплачивается одинарная дневная ставка. Если количество отработанных часов превышает месячную норму, вместо дополнительной одинарной дневной ставки выплачивается двойная. Сотрудникам, у которых нет фиксированного оклада, отъезд в выходной день оплачиваются не менее чем по двойной тарифной ставке (дневной или часовой), а сдельщикам — минимум по двойным сдельным расценкам. По желанию доплату и в первом, и во втором случае можно заменить дополнительным днем отдыха.

Командировки госслужащих

Как и любые другие категории, государственные служащие по мере необходимости могут направляться в командировки , правила оформления которых установлены « » (утв. указом Президента РФ от 18 июля 2005 г. № 813). Согласно действующим нормам, срок отъезда определяет работодатель с учетом сложности и объема задачи, решение которой доверяется командированному госслужащему. Правда, срок напрпавления в вышестоящие государственные органы не должен превышать пяти дней без учета времени, которое сотрудник проведет в пути. Продлить такое задание можно лишь на веских основаниях, с письменного согласия руководителя принимающего госоргана и не более чем на пять дней.

Поскольку изменения правил документального оформления поездок затронули и государственные службы, с 2015 года ни задание, ни командировочное удостоверение можно не оформлять, а в подтверждение сроков отъезда и сопряженных с ней расходов по возвращении он предъявляет в отдел кадров:

- квитанции из гостиницы;

- кассовые чеки;

- проездные билеты;

- маршрутный лист, если использовался личный автомобиль;

- служебные записки, заявления, справки, рапорты о пребывании;

- квитанции с парковок и прочие подтверждающие документы.

В отличие от других категорий, государственные служащие обязаны в течение трех дней с момента возвращения представить письменный отчет о выполненной работе, согласованный с непосредственным руководителем своего структурного подразделения. Оплата поездки государственного служащего также имеет свои особенности: как и в общих случаях, ему компенсируются соответствующие расходы, но их предельные размеры устанавливаются законом и зависят от ранга.

Так, госслужащему, находящемуся в ранге руководителя, расходы на проезд к месту командирования компенсируются в размере, соответствующем авиабилету первого класса, железнодорожному билету категории «СВ», «С» или бизнес-класса, а работнику, замещающему младшую должность гражданской службы, — по тарифу экономкласса при авиаперелете или в размере стоимости проезда в купейном вагоне («К») при пользовании железнодорожным транспортом. Если расходы государственного служащего превысили установленную законом норму, сумма сверх нормы компенсируется за счет средств, предусмотренных в федеральном бюджете на содержание государственного органа, в котором служит командированный.

Проверьте себя

1. Требует ли действующее законодательство составлять задание:

- a. Да, это требование ко всем работодателям;

- b. Да, только для коммерческих структур;

- c. Нет, с 2015 года требование отменено, но некоторые работодатели продолжают так делать.

2. Где указывается цель отъезда:

- a. Только в служебном задании и командировочном удостоверении;

- b. В приказе о направлении в командировку (а также задании, если оно используется в организации);

- c. Указывать цель нет необходимости.

3. Какие расходы нельзя включить в состав командировочных:

- a. Бронирование VIP-номера в гостинице;

- b. Проезд в вагонах повышенной комфортности с платным обслуживанием;

- c. К командировочным расходам работодатель вправе отнести любые расходы.

4. Допустимо ли привлечение командированного к сверхурочной работе:

- a. Да, допустимо, даже без его согласия;

- b. Да, допустимо, но лишь с его согласия при должном документальном оформлении.

- c. Нет, недопустимо.

5. Как оформить направление в командировку в нерабочие праздничные дни:

- a. Как любую работу в нерабочий день - с согласия сотрудника и профсоюза издать соответствующий приказ, зафиксировать это в табеле учета рабочего времени и дополнительно оплатить нерабочие дни, в которые сотрудник работал;

- b. Как обычную командировку - приказом и согласием работника, особым образом отмечать нерабочие праздничные дни не нужно;

- c. Работников нельзя направлять в командировки в нерабочие праздничные дни.

Многие виды работ связаны с поездками в командировку, но отправить работника в командировку

– сложная кадровая процедура. Обязательно нужно оформлять все по правилам. Нормативы оформления командировок меняются каждый год. Сейчас попробуем разобраться, как правильно оформить командировку сотруднику в 2017 году.

Командировка – это выезд сотрудника за пределы его местожительства, а это, прежде всего затраты, которые подлежат обязательному оформлению документально. Проезд, гостиница (аренда квартиры), питание, передвижение по населенному пункту. Бухгалтеру и кадровикам необходимо все эти затраты списать на расходы фирмы, для этого и нужно знать и правильно оформлять всю документацию для того, чтобы отправить в командировку сотрудника.

Итак, проясним несколько моментов:

Точная формулировка слову командировка.

Кого нельзя отправлять в командировку?

Максимальное время нахождение сотрудника в командировке.

Командировка всегда связана с перемещение сотрудника, он может быть направлен в другой населенный пункт, другую страну, другой офис. Все перемещения вне пункта, где сотрудник принят на работу и работает постоянно, считаются командировкой. Не имеет значение, отправлен он в обособленный филиал или вообще для выполнения поручения руководителя в вопросах, не связанных с его прямой деятельностью.

Командировки бывают разные, короткие и длительные, постоянные и разовые. Часто работа сотрудников связана с постоянными разъездами, их жизнь постоянно протекает в пути и вне дома. По закону ТК РФ этим сотрудникам тоже обязаны компенсировать транспортные расходы, аренду жилья, питание, ГСМ. Что именно будет возмещать организации, в каком объеме, как часто прописывается в трудовом договоре или в приказе, который издает руководитель фирмы. Продолжительность командировки никак не лимитирована, она может быть даже несколько часов и до бесконечности.

Направить сотрудника командировку можно, но нужно оформить его в штат, внештатные сотрудники не направляются в официальные поездки. Но это не единственное условие. Нельзя направлять:

Беременные, естественно, не могут поехать в командировку официально.

Лица, которым не исполнилось 18 лет (есть исключения, театральные студии, кинематограф, СМИ, спортивные деятели)

Ученический договор, по которому могут направить сотрудника в командировку любой возрастной категории, если профессиональная деятельность связанная с подготовкой этого требует.

Есть нюансы и с женщинами, имеющими двух и более малолетних детей, не достигших возраста 3х лет. Такие женщины теоретически могут быть отправлены в командировку, но только с их письменного согласия, с заключением врача о возможности данного мероприятия. Больше того, обязанность руководства предоставить возможность отказаться от командировки под подпись. Такие же права предоставляются сотрудникам, на попечении которых находятся инвалиды, тяжело больные, несовершеннолетние лица с ограничением передвижения. Отправить в командировку сотрудника инвалида , тоже не просто. Тут действует ряд ограничений. Нужно внимательно изучить его программу реабилитации, там может быть запрет на служебные поездки, нарушение этого пункта влекут за собой административную ответственность для работодателя.

Оформить командировку сотруднику, который является отцом одиночкой можно тоже только с его письменного согласия.

Возможно ли отправить в командировку внештатного сотрудника?

Отправить в командировку сотрудника, с которым, к примеру, заключен договор подряда, можно, конечно. Но это не будет считаться командировкой. Оплата в данном случае законом никак не регулируется, только обоюдная договоренность с руководством. Оплачивается по желанию, возможности руководителя. В случае, когда работодатель и сотрудник достигли договоренности, сотрудник обязан предоставить: документальное подтверждение затрат и доказать, что все понесенные затраты связны с профессиональной деятельностью. Оплата командировки сотруднику

, не стоящему на учете в кадрах, должна быть узаконена договором. Тогда ему не придется платить с нее налог на доходы физическим лицам, а работодатель будет убережен от оплаты в случае травм и страховых выплат. При «придирках»

трудового инспектора следует отстаивать свои права. Выполнение поручений начальства уже можно считать должностными обязанностями. Статья 67 ТК РФ гласит, что приступивший к работе человек автоматически считается имеющим трудовой договор, заключившим его. Чтобы не пришлось ничего доказывать, лучше заключите с сотрудником срочный договор, всем будет проще и спокойнее.

Оформление командировки в 2017 году: документы, приказ.

Существует точный перечень документов, с помощью которого нужно оформлять командировку сотрудникам.

– служебное задание

в соответствии с формой Т_10а

, обязательно оформленный по формам (№ Т_9 или Т_9а)

Есть варианты, например, оформить с помощью № Т-10а служебное задание. Это делает сам руководитель лично. Обязательным считает указывать в таком задании:

Фамилию, имя и отчество сотрудника;

Место, где числится работник (цех, отдел, филиал);

Место назначения, конечная точка отправления сотрудника;

Кто оплачивает расходы (название ИП, ООО, ЗАО);

Документальное основание для командировки.

Документы подписывает главное лицо фирмы, руководитель. И далее они передаются в кадровую службу, где готовится непосредственно служебное постановление с печатью.

Этот документ обязательно должен храниться в архиве фирмы не менее 5 лет. И уже после руководителя и кадровиков передается в бухгалтерию совместно с авансовым отчетом на сотрудника.

Чтобы сотрудник имел право на получение суточных, обязательно со служебным приказом выдавать сотруднику командировочное удостоверение. Только на его основании бухгалтерия сможет начислить деньги. Для оформления командировочного удостоверения так же предусмотрен типовой бланк №1. В данном удостоверении есть несколько разделов, где сотрудник обязан ставить отметки о каждом своем перемещении, и поставить печать предприятия того филиала, куда сотрудник направлен. Удостоверение оформлять каждый раз необходимости нет, случаи, когда его оформление не обязательно, прописаны в ТК РФ. К ним относятся заграничные командировки и филиалы заграничных фирм. Отправляя в командировку сотрудника по России, удостоверение оформлять обязательно.

Как оформить командировку сотруднику в 2017 году

Изучив все вышеперечисленное, станет понятно, как направлять сотрудника в командировку, не нарушая закона. Кадровые работники и бухгалтерия должны неукоснительно соблюдать все правила оформления и знать их максимально точно. Так же следить за обновлением законодательной базы.

Оформить командировку сотруднику просто , если действовать в рамках закона, оформлять все сопутствующие документы, знать перечень лиц с ограничениями и не пытаться сэкономить.

Фактический срок пребывания в командировке определяется только проездным документом с датами отбытия и прибытия. Отправляя сотрудника в командировку, необходимо предупредить его, что хранить билеты, чеки, либо другие бумаги, подтверждающие его убытие и прибытие, обязательно. Направлять в командировку сотрудника следует доверять только компетентным специалистам, которые ежегодно проходят повышение квалификации и не пренебрегают мелочами.

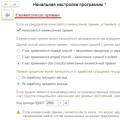

Мы разработали пошаговую инструкцию для оформления командировки в 2019 году. В статье есть образцы и бланки всех документов для отправки работника в командировку.

Нужны ли командировочные удостоверения в 2019 году

Командировочное удостоверение в 2019 году не действуют, на самом деле отмена произошла еще в 2015 году, когда постановлением Правительства РФ № 1595 внесли изменения в п. 7 постановления Правительства РФ от 13.10.2008 № 749 «Об особенностях направления работников в служебные командировки», заменив требование об оформлении командировочного удостоверения условием о том, что фактический срок пребывания в командировке определяется на основании проездных документов.

Этим же постановлением полностью исключили и п. 6, тем самым сняв обязательство работодателя оформлять служебное задание для описания цели командирования сотрудника.

Вместе с тем, право выписывать командировочные листы никто не отнимал. Если работодатель решает именно таким документом подкреплять факт служебной поездки сотрудника, то бланк организация или предприниматель может разработать самостоятельно, а может взять за основу прежнюю форму Т-10.

Какие правила оформления командировок в 2019 году для внутренних и зарубежных поездок в части суточных

Суточные могут быть установлены любые, в т. ч. внутренним нормативным актам можно предусмотреть разный размер суточных для разных должностей, а также для разных мест командирования.

Но при этом согласно норм ст. 217 НК РФ есть максимальный размер суточных, с которых не начисляется налог с доходов. Эти величины составляют 700 руб. для служебных поездок по России и 2 500 руб. для зарубежных командировок. Как начислить взносы со сверхлимитных суточных, информация в статье

С 1 января перечень документов для документов командировки изменился. Полный список смотрите в статье журнала "Упрощенка".

Командировки в 2019 году: оформляем и оплачиваем

Вести документы для командировки бесплатно онлайн вы можете в нашей программе . Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите доступ к программе на 365 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

О том, как отправить сотрудника в командировку в 2019 году по России, расскажет небольшая шпаргалка в таблице:

|

Основание для отправки в командировку |

Письменное распоряжение руководителя |

|

Дата начала командировки |

Дата отъезда, подтверждаемая проездными документами или служебной запиской. |

|

Дата окончания командировки |

Дата приезда, подтверждаемая служебной запиской или проездными документами. |

|

Размер суточных |

700 руб. (подп. 3 ст. 217 НК РФ) |

|

Авансовый отчет, документы о проживании и проезде, служебная записка |

Загранкомандировки в 2019 году: оформляем и оплачиваем

Для загранкомандировки шпаргалка такая:

|

Дата начала загранкомандировки |

Дата штампа о пересечении границы РФ (если командировка в страны, которые по условиям межправительственных отношений такой штамп не ставят, то дата определяется по проездным документам). |

|

Дата окончания загранкомандировки |

Дата, предшествующая дате штампа о пересечении границы (или аналогично – дате, определяемой по проездным документам). Суточные за день въезда начисляются по нормам для России. |

|

Размер суточных |

2 500 руб. (подп. 3 ст. 217 НК РФ) |

|

Основание для начисления командировочных расходов |

Авансовый отчет, документы о проживании и проезде, служебная записка (есть две противоположные позиции Минфина и ФНС относительно необходимости перевода проездных документов и документов о проживании в зарубежных командировках, во избежание споров лучше сделать построчный перевод таких документов). |

Как оформить по шагам

2. В зависимости от установленной на предприятии процедуры может быть оформлено и командировочное удостоверение. У нас вы можете скачать его бланк, а также образец заполнения.

3. Для подтверждения нахождения в командировке используются проездные документы, документы об оплате проживания или при отсутствии таковых, оформляется служебная записка. У нас на сайте вы можете скачать образец такой служебной записки .

4. По завершении командировки составьте авансовый отчет.

Особенности оформления командировки генерального директора

Для генерального директора не предусмотрено никаких исключений. Оформление его служебной поездки оформляется по общим правилам. Соответственно и то, как отчитываться за командировку в 2019 году, не зависит от должности командируемого лица.

Единственная разница – внутренним нормативным актом организация может установить повышенные суточные директору предприятия, но вопрос налогообложения суточных при этом не изменится – вся сумма сверх нормы будет базой для расчета НДФЛ.

Особенности оформления однодневной командировки

Документальное оформление командировки в 2019 году, если она имела продолжительность всего один день, имеет одну особенность, связанную с начислением суточных.

Для однодневной деловой поездки без пересечения границы РФ суточные не предусмотрены. Для служебной поездки длительностью в один день заграницу предусмотрены суточные в пределах 50% от нормы (п. 20 постановления № 749).

Напомним, что размер суточных работодатель может установить любой на свое усмотрение, но если эти суточные превышают норму, то с них придется уплатить НДФЛ.

В остальном требования по составу документов идентичны командировке нормальной продолжительности.

Если командировка на своей машине, то какое подтверждение вместо проездных документов?

Для командировки 2019 года новые правила учета подразумевают возможность подтвердить поездку без проездных документов служебной запиской с приложенными чеками на бензин, например. Если нет и чеков на бензин, то для определения сроков командировки опираются на документы о проживании или только на информацию, полученную из служебной записки сотрудника. В этом случае сроки не могут выходить за пределы первоначально указанным в распоряжении руководителя.

Если командировка на служебном автомобиле, то какое подтверждение вместо проездных документов?

Порядок оформления командировки в 2019 году

Порядок, предусмотренный при направлении сотрудника в служебную поездку, регулируется уже упомянутом постановлении № 749.

Кроме того, порядок выплаты суточных и иных возмещений расходов, связанных с командировкой, установлен в ст. 168 ТК РФ. Как уже было отмечено выше, организация или предприниматель вправе оформлять командировочное удостоверение, как и прежде до 2015 года.

Бухучет командировочных расходов в 2019 году

Получив подтверждение командировочных расходов в 2019 году, бухгалтер сделает такие проводки:

- Дт 20, 23, 26, 44 и иные счета учета затрат Кт 71 – отражаются все расходы, включая суточные;

- Дт 71 Кт 50 – выдан перерасход по авансовому отчету;

- Дт 50 Кт 71 – возврат подотчетной суммы;

- Дт 70 Кт 68 – удержан НДФЛ с суточных сверх нормы (удержание будет происходить из ближайшей заработной платы, начисленной этому сотруднику).

Мы рассмотрели какие расходы обязан работодатель возместить работнику, направленному в служебную командировку. Нормирование таких расходов, а также их налогообложение. Сейчас поговорим о документальном оформлении командировки.

Правильное оформление документов, является гарантией того, что впоследствии не придется столкнутся с претензиями со стороны налогового инспектора о правомерности принятия расходов, связанных с командировкой, к налоговому учету.

Приказ о направлении в служебную командировку

Основанием для приказа является служебное задание. Ранее, такое распоряжение составляли по унифицированной форме №Т-9 или Т-9а. С 2013 года можно использовать самостоятельно разработанные формы документов, а можно по прежнему использовать унифицированные формы, дополняя их по усмотрению графами для необходимых сведений.

В распоряжении указываются данные направляемого в командировку работника, его должность, место назначения, а также сведения, связанные со служебным заданием.

Указывается длительность командировки, дата отправления транспортного средства – начало командировки, дата прибытия – последний день командировки.

Обратите внимание!

Командировка может оплачиваться не только отправляющей, но и принимающей стороной, с последующим распределением расходов между организациями.

Если в командировку направляется работник, который в другой организации работает по совместительству, работодатели организаций, в которых трудится такой работник, заключают между собой соглашение о направлении работника в служебную командировку.

Каждый из работодателей издает соответствующий приказ о направлении в командировку, указывая в соответствующем разделе источники, из которых будут возмещаться расходы, со ссылкой на соглашение сторон (работодателей).

Подписанный руководителем приказ предъявляется работнику для ознакомления. Работник должен подтвердить факт ознакомления с документом своей подписью.

На основании приказа составляется следующий документ.

Приказ (распоряжение) о направлении работника в командировку скачать бланк

Командировочное удостоверение

Первый документ, который оформляется после решения руководителя о направлении работника в служебную командировку – командировочное удостоверение. В этом документе указывается дата отправления работника в командировку, а также дата прибытия на рабочее место.

На его основании организация включает в состав расходов суточные, выдаваемые работнику, в сумме исходя из количества дней пребывания в командировке. Также удостоверение является подтверждением факта пребывания работника в месте назначения, поскольку в нем ставятся соответствующие отметки, и наделяет командированного сотрудника соответствующими полномочиями. Помимо вышесказанного, это удостоверение применяют для учета и оплаты труда.

Документ заполняется отделом или работником, занимающийся кадрами, визируется руководителем и передается работнику. На обратной стороне удостоверения ставятся отметки о прибытии в организацию, куда направлен работник, а также отметка об убытии.

По возвращению на место работы заполненное удостоверение передается в бухгалтерию. Также работник передает авансовый отчет и прикладывает к нему «расходные» документы.

Командировочное удостоверение скачать бланк

Служебное задание

На основании решения руководителя оставляется план командировок, откуда и берутся сведения для оформления служебного задания.

Для служебного задания всегда применялась унифицированная форма №Т-10а. В данном документе указывается конкретные цели и задачи, возлагаемые на командированного работника, а также впоследствии, на основании письменного отчета, отражаются результаты командировки.

Вернувшийся из командировки работник составляет письменный отчет, на основании которого заполняется графа 12 формы Т-10а. Также составляет авансовый отчет и передает его в бухгалтерию.

Служебное задание скачать бланк

Авансовый отчет

Этот документ служит отчетом об израсходованных суммах, в данном случае, работником, находившимся в командировке.

Перед началом командировки, работнику выдаются денежные средства на предстоящие расходы под отчет. Основанием для выдачи таких средств служит приказ руководителя, с указанием лиц, которым можно выдавать денежные средства под отчет, указываются сроки, в течение которых, работники должны отчитаться по израсходованным суммам.

Теперь, для выдачи подотчетных средств, требуется получить заявление от работника. Командированному работнику средства могут быть выданы на основании командировочного удостоверения, либо на основании распоряжения руководителя.

Авансовый отчет составляют по унифицированной форме №АО-1. Эта форма состоит из двух сторон и заполняется в одном экземпляре.

При заполнении отчета, к каждой потраченной сумме, прикладываются подтверждающие документы, реквизиты которых вносятся в соответствующие графы на обратной стороне документа.

Остатки неизрасходованной суммы сдаются в бухгалтерию, с оформлением записи в авансовом отчете. Если работник израсходовал больше денег, чем ему было выдано, в документе указывается сумма перерасхода, которую возмещают работнику из кассы организации.

В таком порядке всем организациям следует оформлять документы, если работники направляются в командировку. Между тем, в деловой практике бывают разные ситуации. Как быть, если что-то пошло не по правилам?

Давайте рассмотрим, какие бывают случаи.

Если на командировочном удостоверении не проставлены отметки

Такое возникает часто. Например, сотрудник был командирован не в организацию, а ездил на переговоры с физическим лицом.

Ведь если налоговый инспектор при проверке обнаружит такой документ, то, вероятнее всего, что командировочные расходы исключат из налогооблагаемой базы и придется доплачивать налог на прибыль и пени и, возможно, штрафы.

Для того, чтобы принять расходы к учету по такому документу и не столкнуться с претензиями проверяющих, подготовьте следующие документы:

- Служебное распоряжение о направлении в командировку, с указанием соответствующих данных;

- Должным образом оформленное задание, с указанием цели командировки;

- Документы на проезд туда и обратно, с датой, совпадающей с той, которая указана в остальных документах;

- Отчет работника о результатах командировки;

- Документы из гостиницы, в которой проживал командированный работник, подтверждающие дату и сроки командировки.

Если работник направлен в заграничную командировку

С 2012 года функции налогового агента, в случае направления работника в заграничную командировку, сняты с работодателя. Работник, в случае продолжительной командировки за рубежом, свои доходы декларирует самостоятельно.

Расходы подтверждаются в обычном порядке. Если подтверждающие документы составлены на иностранном языке, должен быть оформлен простой построчный перевод. Суммы расходов, выраженные в иностранной валюте, пересчитываются в рубли, соответствующим образом и учитываются возникающие курсовые разницы. Для подтверждения расходов на электронный билет, должен быть предоставлен соответствующий документ.

Если работник направлен в однодневную командировку

В таком случае суточные не выдаются работнику. Если организация выплачивает все таки суточные, то при проверке эту сумму засчитывают в доход работнику и соответственно, облагают налогом на доходы физических лиц. Поскольку суточные предназначены для покрытия личных расходов командированного сотрудника, законодательством установлено, что эти выплаты производятся только в тех случаях, когда длительность командировки составляет более 24 часов.

Остальные расходы: проезд работника «туда и обратно», проживание оплачиваются в обычном порядке. Также, за работником сохраняется средний заработок.

Если же работодатель выплатил суточные за однодневную командировку, то при проверке, во избежание доначисления налогов, можно привести следующий довод: поскольку работник направлен в командировку в интересах и по распоряжению руководителя, у работника, в данном случае, отсутствует экономическая выгода.

Если работнику возмещать питание вместо суточных

Хоть это и практикуется в некоторых организациях, действующее законодательство не предусматривает такую возможность. Поэтому, практика показывает, что и в этом случае, контролеры доначисляют НДФЛ, вменяя такое возмещение в доход работника. А поскольку возмещение питания законодательством также не предусмотрено, то и в налоговом учете эти суммы в расходы включать нельзя. Поэтому еще будет доначислен налог на прибыль.