Документальное оформление трудовых отношений

Учет расчетов с персоналом по оплате труда представляет собой сложный процесс. Каждая операция, начиная с заполнения табеля отработанного времени и заканчивая выплатой начисленной зарплаты– должна быть документально подтверждена и законодательно обоснована.

Существует нормативный перечень форм первичных документов по кадровому учету. Унифицированные формы кадрового учета утверждены постановлением Госкомстата России от $05.01.2004$г. $№1$ «Об утверждении Унифицированных форм первичной учетной документации по учету труда и его оплаты». С $1$ января $2013$ года, данные формы документов не являются обязательными, однако большинство организаций продолжают их применять.

Начало трудовых отношений между работодателем и работником начинается с заключения трудового договора или издания руководителем приказа о приеме на работу.

Трудовой договор представляет собой письменное соглашение между работником и работодателем, на основании которого работник выполняет оговоренную в договоре работу, а работодатель оплачивать этот труд исходя из указанных форм оплаты, расценок и пр.

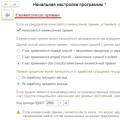

Форма трудового договора не имеет утвержденной формы, но должна содержать следующие обязательные реквизиты: ФИО работника и наименование работодателя, и реквизиты документов удостоверяющих их; индивидуальный номер налогоплательщика, место и время заключения договора, срок действия договора. Также трудовой договор должен содержать следующие условия (рис.1):

Рисунок 1. Условия трудовых отношений

Трудовой договор оформляется в $2$-х экземплярах и подписывается работником и представителем работодателя.

Второй вариант приема начала трудовых отношений, является издание приказа о приеме на работу (форма $№ T-1$). Приказ издается на основании заявления работника о приеме и подписывается руководителем.

После заключения трудового договора или издания приказа данные о начале трудовой деятельности работника в данной организации фиксируются в трудовой книжке работника.

Трудовая книжка работника это основной документ работника, где отражены данные о трудовой деятельности и трудовом стаже работника. Уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти регламентируются форма, порядок ведения и хранения трудовых книжек, а также порядок изготовления бланков трудовых книжек и обеспечения ими работодателей.

На основании приказа о приеме или трудового договора, кадровая служба предприятия заводит личную карту работника (форма $№ T-2$), которая содержит метрические данные, а также данные об образовании, квалификации и т.д. Каждому работнику предприятия присваивается табельный номер, который отражается в документах по кадровому учету, использованию рабочего времени и расчетам по заработной плате. Данные лицевого счета также применяют при расчете среднего заработка. Туда же и заносятся данные о переводе работника между подразделениями (форма $№ T-5$), заслуги, информацию об отпусках и т.д.

В свою очередь отпуск работнику предоставляется приказом руководителя (форма $№ T-6$). Составляется, соответственно при подаче работником заявления на отпуск, графика отпусков, положением коллективного договора.

При увольнении работника оформляется приказ о расторжении трудового договора (форма $№ T-6$). Документ, на основании которого работник увольняется, а бухгалтерия производит окончательный расчет с ним.

Документы по учету оплаты труда

Среди первичных документов для бухгалтерского учета по оплате труда, можно выделить следующие:

- Штатное расписание (форма $№ T-3$) предприятие применяет для утверждения структуры, штатного состава и штатной численности предприятия. В штатном расписании содержится перечень всех структурных подразделений, должностей, сведений о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы. Штатное расписание утверждает руководитель предприятие или уполномоченное им лицо путем издания соответствующего приказа.

- Формы $№ T-12$ и $№ T-13$ (табель учета рабочего времени и расчета заработной платы $T-12$ и табель учета рабочего времени $T-13$).

В этих документах фиксируется фактически отработанное время работника и если это форма $T-12$, то автоматически производится начисление заработной платы.

- Формы $№ T-49$ и $№ T-51$ (расчетно-платежная ведомость).

В этой форме производится начисление заработной платы, взносов и удержаний из нее.

- Форма $№ T-53$ (платежная ведомость).

В данной форме заносится информация для выплаты заработной платы, под личную подпись работника.

- Форма $№ T-53a$ (журнал регистрации платежных ведомостей).

Данная форма используется в организации для учета и регистрации платежных ведомостей по всем произведенным выплатам работникам предприятия всех структурных подразделений.

- Формы $№ T-54$ и $№ T-54a$ (лицевой счет).

Лицевой счет заполняется отдельно на каждого сотрудника, где указаны все данные для начислений заработной платы и удержаний из нее. Этот документ заполняется в течение календарного года, где каждый месяц заносится информация по всем видам начислений и удержаний из заработной платы.

- Форма $№ T-60$ (записка-расчет о предоставлении отпуска работнику).

Данная форма используется для расчета выплат по предоставляемому работнику ежегодному отпуску.

- Форма $№ T-7$ (график отпусков).

График отпусков издается ежегодно на предприятии. Утверждается и подписывается руководителем, или уполномоченным им лицом. График отпусков отражает сведения о времени распределения ежегодных оплачиваемых отпусков работников предприятия на календарный год с разбивкой по месяцам.

- –Форма $№ T-6$ и $№ T-6a$ (приказ (распоряжение) о предоставлении отпуска работнику или работникам)

Такие формы используются для оформления и учета отпусков, которые предоставляются работникам организации, на основании законодательства, коллективного и трудового договоров, внутренними нормативными актами предприятия.

- Форма $№ T-61$ (записка-расчет при прекращении (расторжении) трудового договора с работником (увольнении).

Данная форма учета используется для учета и расчета причитающейся заработной платы и других выплат работнику при прекращении трудовых отношений.

Начисление заработной платы может производиться, как на основании табеля учета отработанного времени – при повременной оплате труда, так и на основании «Индивидуального наряда» и подобных документов, учитывающих количество произведенной продукции или работ – при сдельной оплате труда. Такая форма учета позволяет учитывать точную выработку продукции.

Основными задачами учёта труда и его оплаты являются точный учёт личного состава работников, отработанного ими времени и объёма выполняемых работ; правильное исчисление сумм оплаты труда и удержаний из неё; учёт расчётов с работниками организаций, бюджетом, органами социального страхования, фондами обязательного страхования и Пенсионным фондом РФ, контроль за рациональным использованием трудовых ресурсов, оплаты труда и фонда потребления; правильное отнесение начисленной оплаты труда и отчислений на социальные нужды на счета издержек производства и обращения и на счета целевых источников.

Различают основную и дополнительную оплату труда.

К основной относится оплата, начисляемая работникам за отработанное время, количество и качество выполненных работ: оплата по сдельным расценкам, тарифным ставкам, окладам, премии сдельщикам и повременщикам, доплаты в связи с отклонениями от нормальных условий работы, за работу в ночное время, за сверхурочные, за бригадирство, оплата простоев не по вине рабочих и т.п.

К дополнительной заработной плате относятся выплаты за непроработанное время, предусмотренные законодательством по труду: оплата очередных отпусков, перерывов в работе кормящих матерей, льготных часов подростков, за время выполнения государственных и общественных обязанностей, выходного пособия при увольнении и др.

Основными формами оплаты труда являются повременная, сдельная и аккордная. Первые две формы оплаты труда имеют свои системы: простая повременная, повременно - премиальная, прямая сдельная, сдельно -премиальная, сдельно - прогрессивная, косвенно - сдельная.

При повременных формах оплата производится за определённое количество отработанного времени независимо от количества выполненных работ.

Заработок рабочих определяют умножением часовой или дневной тарифной ставки его разряда на количество отработанных им часов или дней. Заработок других категорий работников определяют следующим образом: если эти работники отработали все рабочие дни месяца, то их оплату составят установленные для них оклады; если же они отработали неполное число рабочих дней, то их заработок определяют делением установленной ставки на календарное количество рабочих дней и умножением полученного результата на количество оплачиваемых за счёт предприятия рабочих дней.

При повременно - премиальной системе оплаты труда к сумме заработка по тарифу прибавляют премию в определённом проценте к тарифной ставке или к другому измерителю. Первичными документами по учёту труда работников при повременной оплате являются табели.

При прямой сдельной системе оплата труда рабочих осуществляется за число единиц изготовленной ими продукции и выполненных работ исходя из твёрдых сдельных расценок, установленных с учётом необходимой квалификации. Сдельно - премиальная система оплаты труда рабочих предусматривает премирование за перевыполнение норм выработки и достижение определённых качественных показателей. При сдельно -- прогрессивной системе оплата повышается за выработку сверх нормы. При косвенно - сдельной системе оплата труда наладчиков, комплектовщиков, помощников мастеров и других рабочих осуществляется в процентах к заработку основных рабочих обслуживаемого участка.

Аккордная форма оплаты труда предусматривает определение совокупного заработка за выполнение определённых стадий работы или производства определённого объёма продукции.

Расчёт заработка при сдельной форме оплаты труда осуществляется по документам о выработке.

Для правильного начисления оплаты труда рабочим большое значение имеет учёт отступлений от нормальных условий работы, которые требуют дополнительных затрат труда и оплачиваются дополнительно к действующим расценкам на сдельную работу. Доплаты оформляют следующими документами:

дополнительные операции, не предусмотренные технологией производства, - нарядом на сдельную работу, который обычно содержит какой -либо отличительный знак;

отклонения от нормальных условий работы -- листком на доплату, который выписывают на бригаду или отдельного рабочего. В нём указывают номер основного документа (наряда, ведомости и др.), к которому производится доплата, содержание дополнительной операции, причину и виновника доплат и расценку;

простои не по вине рабочих - листком учёта простоев, в котором указывают время начала, окончания и длительности простоя, причины и виновников простоя и причитающуюся рабочим за простой сумму оплаты. Простои по вине рабочих не оплачиваются и документами не оформляют.

Неисправимый, или окончательный, брак оформляют актом о браке или ведомостью о браке и, кроме того, его отмечают в первичных документах по учёту выработки. Исправимый брак актом или ведомостью о браке не оформляют. Если брак исправляет рабочий, допустивший его, то никакого дополнительного документа не составляют вообще; если брак исправляет другой рабочий, то составляют наряд на сдельную работу с пометкой об исправлении брака.

Оплата часов ночной работы. Час ночной работы оплачивается в повышенном размере, предусмотренном коллективным договором организации, но не ниже размеров, установленных законодательством. Продолжительность ночной работы (смены) сокращается на 1 час.

Оплата часов сверхурочной работы. Сверхурочные работы допускаются в исключительных случаях и с разрешения профкома организации. Работа в сверхурочное время оплачивается за первые два часа не менее чем в полуторном размере, а за последующие часы - не менее чем в двойном размере за каждый час сверхурочной работы. Сверхурочные работы не должны превышать для каждого работника четырёх часов в течение двух дней подряд и 120 часов в год. Компенсация сверхурочных часов отгулом не допускается.

К сверхурочным работам и к работе в ночное время не допускаются беременные жешцины и женщины, имеющие детей в возрасте до трёх лет, работники моложе 18 лет, работники других категорий, установленных законодательством.

Оплата работы в выходные и праздничные дни. Работа в выходные и праздничные дни компенсируется работнику предоставлением другого дня отдыха или, по соглашению сторон, в денежной форме. Работа в выходные и праздничные дни оплачивается не менее чем в двойном размере:

сдельщикам - не менее чем по двойным сдельным расценкам;

оплачиваемым по часовым (дневным) ставкам - в размере не менее двойной часовой (дневной) ставки;

получающим месячный оклад - в размере не менее одной часовой (дневной) ставки сверх оклада, если работа проводилась в пределах месячной нормы рабочего времени, и в размере не менее двойной часовой (дневной) ставки сверх оклада, если работа проводилась сверх месячной нормы.

Оплата очередных отпусков. Право на отпуск работникам предоставляется по истечении 11 месяцев непрерывной работы на данном предприятии. За работником, находящимся в отпуске, сохраняют его средний заработок.

Оплата перерывов в работе кормящих матерей. Для кормящих матерей и женщин, имеющих детей в возрасте до 1,5 лет, установлены дополнительные перерывы. Время этих перерывов засчитывается в счёт рабочего времени и подлежит оплате. При повременной оплате кормящая мать получает полную дневную ставку, при сдельной оплате за время перерывов - средний заработок.

Оплата за время выполнения государственных и общественных обязанностей. За время выполнения государственных и общественных обязанностей (участие в судебных заседаниях в качестве народных заседателей, общественных обвинителей, экспертов или свидетелей; осуществление избирательного права и т.п.) работники получают свой средний заработок по месту работы.

Пособия по временной нетрудоспособности выплачивают рабочим и служащим за счёт отчислений на социальное страхование. Основанием для выплаты пособий являются больничные листы, выдаваемые лечебными учреждениями и подписанные профсоюзным органом. Размер пособия по временной нетрудоспособности зависит от стажа работы сотрудника и его среднего заработка: при непрерывном стаже работы до пяти лет - 60 % заработка; от пяти до восьми лет - 80 % заработка, от восьми лет и более - 100 % заработка.

Независимо от стажа работы пособие выдаётся в размере 100 %: вследствие трудового увечья или профессионального заболевания; работающим инвалидам ВОВ и другим инвалидам, приравненным по льготам к инвалидам ВОВ; лицам, имеющим на своём иждивении трёх детей и более, не достигших 16 лет; по беременности иродам.

Во всех случаях, не связанных с применением суммированного учёта рабочего времени, для исчисления среднего заработка конкретного работника используется средний дневной заработок.

Средний дневной заработок (кроме оплаты отпусков и выплаты компенсации за неиспользованный отпуск) определяется делением суммы начисленной заработной платы в расчётном периоде на количество рабочих дней в этом периоде по календарю пятидневной рабочей недели.

В таком же порядке определяется средний дневной заработок при установлении работникам организации неполной рабочей недели или неполного рабочего дня.

Средний заработок конкретного работника определяется умножением среднего дневного заработка на количество дней, подлежащих оплате (по календарю пятидневной рабочей недели).

Состав фонда заработной платы и выплат социального характера определён Инструкцией, которая введена с 1 января 2001 года.

В соответствии с Инструкцией о составе фонда заработной платы расходы организации, связанные с оплатой труда, и другие выплаты работникам подразделяются на три части: фонд заработной платы; выплаты социального характера; расходы, не относящиеся к фонду заработной платы и выплатам социального характера.

Фонд заработной платы включает:

оплату за отработанное время, в том числе оплату труда лиц, принятых на работу по совместительству, а также оплату труда работников несписочного состава;

оплату за неотработанное время (оплату ежегодных и дополнительных отпусков, льготных часов подростков, простоев не по вине рабочих и другое);

единовременные поощрительные и другие выплаты (разовые премии, вознаграждения по итогам работы за год и годовое вознаграждение за выслугу лет (стаж работы), материальная помощь (кроме предоставленной работникам по семейным обстоятельствам, на погребение, которые относятся к выплатам социального характера), дополнительные выплаты при предоставлении ежегодного отпуска, денежная компенсация за неиспользованный отпуск, стоимость бесплатно выдаваемых работникам в качестве поощрения акций или льгот по приобретению акций и другие единовременные поощрения, включая стоимость подарков);

оплату питания, жилья, топлива (стоимость бесплатно предоставляемых работникам отдельных отраслей экономики питания и продуктов, оплата стоимости питания, в том числе в столовых, буфетах, в виде талонов, по льготным ценам или бесплатно (сверх норм, предусмотренных законодательством), стоимость бесплатно предоставленных работникам отдельных отраслей экономики жилья и коммунальных услуг или суммы денежной компенсации за непредоставление их бесплатно, средства на возмещение расходов по оплате жилья (сверх предусмотренных законодательством норм) и стоимость бесплатно предоставленного работникам топлива).Выплаты социального характера - компенсации и социальные льготы, предоставленные работникам, без социальных пособий из государственных и негосударственных бюджетных фондов - надбавка к пенсиям работающим в организации, единовременные пособия при выходе на пенсию, оплата путёвок работникам и членам их семей на лечение, отдых, экскурсии, путешествия за счёт средств организации и другое.

Расходы, не учитываемые в фонде заработной платы и выплат социального характера:

доходы по акциям и другие доходы от участия работников и собственности организации (дивиденды, проценты, выплаты по долевым паям);

взносы в единый социальный налог и на обязательное социальное страхование РФ от несчастных случаев на производстве и профессиональных заболеваний;

выплата внебюджетных (государственных и негосударственных) фондов, а также по договорам личного, имущественного и иного страхования;

стоимость выданных бесплатно форменной одежды, обмундирования, остающихся в личном постоянном пользовании, или сумма льгот в связи с их продажей по пониженным ценам;

командировочные расходы в пределах и сверх норм, установленных законодательством.

При составлении статистической отчётности по труду показываются начисленные за отчётный период денежные суммы независимо от источников их выплаты и статей смет в соответствии с платёжными документами, по которым с работниками были произведены расчёты по заработной плате, премиям независимо от срока их фактической выплаты.

Суммы, начисленные за ежегодные и дополнительные отпуска, включаются в фонд заработной платы следующего месяца только в сумме, приходящейся на дни отпуска в следующем месяце. Суммы, причитающиеся за дни отпуска в следующем месяце, включаются в фонд заработной платы следующего месяца.

При натуральной форме оплаты и предоставлении социальных выплат в отчёты по труду включаются суммы исходя из расчёта по рыночным ценам, сложившимся в данном регионе на момент начисления. Если товары или продукты предоставлялись по пониженным ценам, то включается разница между их полной стоимостью и суммой, уплаченной работниками.

Для учёта личного состава, начисления и выплат заработной платы используют унифицированные формы первичных документов, утверждённые постановлением Госкомстата РФ от 06.04.2001 года № 26.

Приказ (распоряжение) о приёме работника на работу (форма № Т - 1) и приказ (распоряжение) о приёме работников на работу (форма № Т - 1а) применяются для оформления и учёта принимаемых на работу по трудовому договору (контракту). Составляются лицом, ответственным за приём, на всех лиц, принимаемых на работу в организацию.

В приказах указываются наименование структурного подразделения, профессия (должность), испытательный срок, а также условия приёма на работу и характер предстоящей работы.

Подписанный руководителем организации или уполномоченным на это лицом приказ объявляют работнику под расписку. На основании приказа в трудовую книжку вносится запись о приёме на работу, заполняется личная карточка, а в бухгалтерии открывается лицевой счёт работника.

Личная карточка работника (форма № Т - 2) и Личная карточка государственного служащего (форма № Т - 2 ГС) заполняются на лиц, принятых на работу на основании приказа о приёме на работу, трудовой книжки, паспорта, военного билета, документа об окончании учебного заведения, страхового свидетельства государственного пенсионного страхования, свидетельства о постановке на учёт в налоговом органе и других документов, предусмотренных законодательством, а также сведений, сообщённых о себе работником.

Штатное расписание (форма № Т - 3) применяется для оформления структуры, штатного состава и штатной численности организации. Штатное расписание содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы.

Приказ (распоряжение) о переводе работника на другую работу (форма № Т - 5) и приказ о переводе работников на другую работу (форма № Т - 5а) используются для оформления и учёта перевода работника на другую работу в организации. Заполняются работником кадровой службы, подписываются руководителем организации или уполномоченным им лицом, объявляются работнику под расписку.

Приказ о предоставлении отпуска работнику (форма № Т - 6) и приказ о предоставлении отпуска работникам (форма № Т - 6а) применяются для оформления и учёта отпусков, предоставляемых работнику в соответствии с законодательством, коллективным договором, нормативными актами организации, трудовым договором.

Составляются работником кадровой службы или уполномоченным лицом, подписываются руководителем организации или уполномоченным им лицом, объявляются работнику под расписку.

Приказ о прекращении действия трудового договора с работником (форма № Т - 8) и приказ о прекращении действия трудового договора с работниками (форма № Т - 8а) применяются для оформления и учёта увольнения работника. Заполняются работником кадровой службы, подписываются руководителем организации или уполномоченным им лицом, объявляются работнику под расписку.

Для определения суммы заработной платы, подлежащей выдаче на руки работникам, необходимо определить сумму заработка работников за месяц и произвести из этой суммы необходимые удержания. Эти расчёты производят обычно в расчетно - платежной ведомости (форма № 49), которая, кроме того, служит и документом для выплаты заработной платы за месяц.

В левой части этой ведомости записывают суммы начислений заработной платы по её видам (сдельно, повременно, премии и разного рода оплаты), а в правой - удержание по их видам и сумму к выдаче. На каждого работника в ведомости отводят одну строку.

На выданную сумму заработной платы составляется расходный кассовый ордер (форма № КО - 2), номер и дата которого проставляются на последней странице ведомости.

Журнал регистрации платёжных ведомостей (форма № Т -- 53а) применяется для учёта и регистрации платёжных ведомостей по произведённым выплатам работникам организации. Ведётся работником бухгалтерии.

Начисляемые работникам суммы выплат следует разделить на четыре части:

расходы на оплату труда, относимые непосредственно на издержки производства, а также на эксплуатационные расходы непромышленных хозяйств, находящихся на балансе основной деятельности организации;

расходы на оплату труда по операциям, связанным с заготовлением и приобретением производственных запасов, оборудования к установке, осуществлением капитальных вложений;

выплаты в денежной и натуральной форме за счёт остающейся в организации части прибыли;

доходы, выплачиваемые работникам по вкладам в имущество организации и ценным бумагам.

На счетах издержек производства и обращения отражают также выплаты стимулирующего и компенсирующего характера.

Не включают в себестоимость продукции, а относят на уменьшение прибыли, остающейся в распоряжении организации, и другие целевые поступления, следующие выплаты работникам организации в денежной и натуральной форме, а также затраты, связанные с их содержанием: премии, выплачиваемые за счёт средств специального назначения и целевых поступлений; материальную помощь; надбавки к пенсиям и другое.

Синтетический учёт расчётов с персоналом по оплате труда, а также по выплате доходов по акциям и другим ценным бумагам данной организации осуществляется на счёте 70 «Расчёты с персоналом по оплате труда». Этот счёт, как правило, пассивный. По кредиту счёта отражают начисления по оплате труда, пособий за счёт отчислений на государственное социальное страхование, пенсий и других аналогичных сумм, а также доходов от участия в органюации, а по дебету - удержания из начисленной суммы оплаты труда и доходов, выдачу причитающихся сумм работникам и не выплаченных в срок суммы оплаты труда и доходов. Сальдо этого счёта, как правило, кредитовое и показывает задолженность организации перед рабочим и служащими по заработной плате и другим указанным платежам.

Операцию по начислению и распределению оплаты труда, включаемой в издержки производства и обращения, оформляют следующей бухгалтерской записью:

Дебет счёта 20 «Основное производство» (оплата труда производственных рабочих);

Дебет счёта 23 «Вспомогательные производства» (оплата труда рабочим вспомогательных производств);

Дебет счёта 25 «Общепроизводственные расходы» (оплата труда цехового персонала);

Дебет счёта 29 «Обслуживающие производства и хозяйства» (оплата труда работников обслуживающих производств и хозяйств);

Дебет других счетов издержек (28, 44, 45, 91, 97);

Кредит счёта 70 «Расчёты с персоналом по оплате труда» (на всю сумму начисленной оплаты труда).

Начисление оплаты труда по операциям, связанным с заготовлением и приобретением производственных запасов, оборудования к установке и осуществлением капитальных вложений, отражают по дебету счетов 07, 08, 10, 11,15 и кредиту счёта 70.

Пособия по временной нетрудоспособности и другие выплаты за счёт средств органов социального страхования отражают по дебету счёта 69 «Расчёты по социальному страхованию и обеспечению» и кредиту счёта 70.

Начисленные суммы премий, материальной помощи, пособий, оплаты труда по работам, производимым за счет средств целевого финансирования и в процессе получения внереализованных или операционных доходов, отражают по дебету счетов 91 «Прочие доходы и расходы», 84 «Нераспределённая прибыль», 86 «Целевое финансирование» и кредиту счёта 70 «Расчёты с персоналом по оплате труда».

Начисление доходов работникам организации по акциям и вкладам в его имущество оформляют следующей бухгалтерской записью:

Дебет счёта 84 «Нераспределённая прибыль»;

Резервируемые суммы относят в дебет тех же счетов производственных затрат, на которые отнесена начисленная зарплата работников, и в кредит счёта 96 «Резервы предстоящих расходов».

По мере ухода рабочих в отпуск фактически начисленные им суммы за отпускной период списывают на уменьшение созданного резерва. При этом составляют следующую бухгалтерскую запись:

Дебет счёта 96 «Резервы предстоящих расходов»;

Кредит счёта 70 «Расчёты с персоналом по оплате труда».

При натуральной форме оплаты труда, т.е. выдаче работникам в качестве оплаты труда готовой продукции, товаров и другие, составляют следующие бухгалтерские записи: дебет счетов 20, 23, 25 и другие, кредит счёта 70 - на сумму начисленной заработной платы; дебет счёта 70, кредит счетов 90, 91 - на сумму выданной продукции, товаров, материалов в натуре по ценам реализации, включая НДС и акцизный налог; дебет счетов 90, 91, кредит счетов 43, 41, 10 -на производственную себестоимость готовой продукции, фактическую себестоимость товаров и материалов, выданных в порядке натуральной оплаты.

Удержания из сумм начисленной оплаты труда списывают с кредита соответствующих счетов в дебет счёта 70 «Расчёты с персоналом по оплате труда».

Выдачу сумм заработной платы и пособий оформляют следующей бухгалтерской записью:

Кредит счёта 50 «Касса».

Не полученная в срок заработная плата оформляется следующей бухгалтерской записью:

Дебет счёта 70 «Расчёты с персоналом по оплате труда»;

Кредит счёта 76 «Расчёты с разными дебиторами и кредиторами», субсчёт «Расчёты по депонированным суммам».

Остатки не выданной в срок заработной платы по истечении трёх дней должны быть сданы в банк на расчётный счёт. При этом составляют следующую бухгалтерскую запись:

Дебет счёта 51 «Расчётные счета»;

Кредит счёта 50 «Касса».

Учёт расчётов с депонентами ведут в книге учёта депонированной заработной платы, заполняемой по данным реестрам невыданной заработной платы. Книгу открывают на год. Для каждого депонента в ней отводят отдельную строку, в которой указывают табельный номер депонента, его фамилию, имя, отчество, депонированную сумму и отметки о её выдаче. Суммы, оставшиеся на конец года невыплаченными, переносят в новую книгу, открываемую также на год.

Последующую выплату депонированной заработной платы осуществляют по расходному кассовому ордеру и отражают по дебету счёта 76 и кредиту счёта 50 «Касса».

В соответствии со второй частью Налогового кодекса Российской Федерации с 1 января 2001 года вводится единый социальный налог, зачисляемый в государственные внебюджетные фонды - Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования Российской Федерации и предназначенный для мобилизации средств, для реализации права граждан на государственное пенсионное и социальное обеспечение, и медицинскую помощь.

Объектом налогообложения для исчисления налога признаются выплаты, вознаграждения и иные доходы, начисляемые работодателями в пользу работников по всем основаниям, в том числе вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ, по авторским и лицензионным договорам, а также выплаты в виде материальной помощи и иные безвозмездные выплаты налогоплательщиков.

Сумма налога исчисляется налогоплательщиком отдельно в отношении каждого фонда и определяется как соответствующая процентная доля налоговой базы.

Налогоплательщики уплачивают авансовые платежи по налогу ежемесячно в срок, установленной для получения средств в банке на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца.

Банк не вправе выдавать своему клиенту - налогоплательщику средства на оплату труда, если последний не представил платёжных поручений на перечисление налога.

Налогоплательщики должны вести учёт отдельно по каждому работнику о суммах выплаченных им доходов и суммах налога, относящихся к этим доходам.

Налогоплательщики представляют в Пенсионный фонд Российской Федерации сведения в соответствии с федеральным законодательством об индивидуальном персонифицированным учёте в системе государственного пенсионного страхования.

Сумма налога, зачисляемая в составе социального налога в Фондсоциального страхования Российской Федерации, подлежит уменьшениюналогоплательщиками на произведённые ими самостоятельно расходы на целигосударственногосоциальногострахования,предусмотренные

законодательством Российской Федерации.

В сроки, установленные для уплаты налога, налогоплательщики обязаны представить в Фонд социального страхования Российской Федерации сведения о суммах:

- 1)начисленного налога в Фонд социального страхования РоссийскойФедерации;

- 2)использованных на выплату пособий по временнойнетрудоспособности, по беременности и родам, по уходу за ребёнком додостижения им возраста 1,5 лет, при рождении ребёнка, на возмещениестоимости гарантированного перечня услуг и социального пособия напогребение;

направленных ими на приобретение путёвок;

расходов, подлежащих зачёту;

5)уплачиваемых в Фонд социального страхования РоссийскойФедерации.

Для учёта расчётов по взносам на социальное страхование, в Пенсионный фонд и на медицинское страхование используется пассивный счёт 69 «Расчёты по социальному страхованию и обеспечению». Этот счёт имеет следующие субсчета:

«Расчёты по социальному страхованию»;

«Расчёты по пенсионному обеспечению»;

«Расчёты по обязательному медицинскому страхованию». Начисленные суммы в Фонд социального страхования, Пенсионный фонд,

в фонды обязательного медицинского страхования относят в дебет тех счетов, на которые отнесена начисленная оплата труда, и в кредит счёта 69 «Расчёты по социальному страхованию и обеспечению». При этом составляют следующую бухгалтерскую запись:

Дебет счёта 20 «Основное производство»;

Дебет других счетов производственных затрат (23, 25,26 и другие);

Кредит счёта 69 «Расчёты по социальному страхованию и обеспечению», субсчета 1, 2, 3.

Часть сумм, начисленных в Фонд социального страхования, Пенсионный фонд, используется организацией для выплаты работникам соответствующих пособий по временной нетрудоспособности, беременности и родам, пособий на детей.

Начисление работникам организации указанных пособий оформляют следующей бухгалтерской записью:

Дебет счёта 69 «Расчёты по социальному страхованию и обеспечению», субсчета 1 и 2;

Кредит счёта 70 «Расчёты с персоналом по оплате труда».

Остальную часть сумм отчислений по социальному страхованию перечислят в Фонд социального страхования, отчислений в Пенсионный фонд -в указанный Фонд, а отчисления в фонды медицинского страхования - в соответствующие фонды. Перечисления оформляют следующей бухгалтерской записью:

Дебет счёта 69 «Расчёты по социальному страхованию и обеспечению», субсчета 1, 2,3;

Кредит счёта 51 «Расчётный счёт».

Начисленную оплату труда работников непроизводственной сферы и указанные отчисления на неё относят на счета целевых источников, предусмотренных сметами на содержание соответствующих объектов.

Обычно начисленную оплату труда и отчисления на социальные нужды отражают по дебету счёта 29 «Обслуживающие производства и хозяйства». По окончании месяца учтённые на счёте 29 затраты списывают в зависимости от имеющихся источников финансирования в дебет счёта 91 «Прочие доходы и расходы» или счета 86 «Целевое финансирование» и другие.

Из начисленной работникам организации заработной платы, оплаты труда по трудовым соглашениям, договора подряда и по совместительству производят различные удержания, которые можно разделить на две группы: обязательные удержания и удержания по инициативе организации.

Обязательными удержаниями являются налог на доходы физических лиц, по исполнительным листам и надписям нотариальных контор в пользу юридических и физических лиц.

По инициативе организации через бухгалтерию из заработной платы работников могут быть произведены следующие удержания: долг за работником; ранее выданные плановый аванс и выплаты, сделанные в межрасчётный период; в погашение задолженности по подотчётным суммам; квартплата (по спискам, предоставленным ЖКО предприятиям); за содержание ребёнка в ведомственных дошкольных учреждениях; за ущерб, нанесённый производству; за порчу, недостачу или утерю материальных ценностей; за брак; денежные начёты; за товары, купленные в кредит; подписная плата за периодические издания; членские профсоюзные взносы; перечисления сторонним организациям и в кассу взаимопомощи; перечисления в филиалы Сберегательного банка.

Налогоплательщиками налога на доходы с физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, расположенных в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

К доходам от источников в Российской Федерации относятся:

- 1)дивиденды и проценты, выплачиваемые российской организацией илииностранной организацией в связи с деятельностью её постоянногопредставительства на территории Российской Федерации;

- 2)страховые выплаты при наступлении страхового случая,выплачиваемые российской организацией или иностранной организацией всвязи с деятельностью её постоянного представительства в РоссийскойФедерации;

- 3)доходы, полученные от использования в Российской Федерации прав наобъекты интеллектуальной собственности; доходы, полученные от предоставления в аренду, и доходы, полученные от иного использования имущества, находящегося на территории Российской Федерации;

доходы от реализации имущества, находящегося в Российской Федерации и принадлежащего физическому лицу;

вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации;

- 7) пенсии, пособия, стипендии и иные аналогичные выплаты,выплачиваемые в соответствии с действующим российским законодательствомили выплачиваемые иностранной организацией в связи с деятельностью еёпостоянного представительства на территории Российской Федерации;

- 8) доходы от использования любых транспортных средств;

- 9) иные доходы, получаемые налогоплательщиком в результатеосуществления им деятельности на территории Российской Федерации.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие - либо удержания, такие удержания не уменьшают налоговую базу.

Не подлежат налогообложению:

государственные пособия, за исключением пособии по временной нетрудоспособности (включая пособие по уходу за больным ребёнком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством. При этом к пособиям, не подлежащим налогообложению, относятся пособия по безработице, беременности и родам;

государственные пенсии, назначаемые в порядке, установленном действующим законодательством;

3)все виды установленных действующим законодательством, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат;

вознаграждения донорам за сданную донорскую кровь, материнское молоко и иную донорскую помощь;

алименты, получаемые налогоплательщиком;

суммы, получаемые налогоплательщиком в виде грантов, предоставленных для поддержки науки и образования, культуры и искусства в РФ международными или иностранными организациями по перечню таких организаций, утверждаемому Правительством РФ;

суммы, получаемые налогоплательщиками в виде международных, иностранных или российских премий за выдающиеся достижения в области науки и техники, образования, культуры, литературы и искусства по перечню премий, утверждаемому Правительством РФ;

суммы единовременной материальной помощи и ряд других доходов физических лиц.

Социальные налоговые вычеты предоставляются в сумме доходов, перечисляемых налогоплательщиком на благотворительные цели; в сумме, уплаченной в налоговом периоде, за обучение в образовательных учреждениях, а также за услуги по лечению.

Имущественные налоговые вычеты предоставляются в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, дач, садовых домиков или земельных участков, находившихся в собственности налогоплательщиков не менее пяти лет, и от продажи иного имущества, находившегося в собственности налогоплательщика не менее трёх лет.

Налоговая ставка на доходы физических лиц устанавливается в размере 13%.

Удержания по исполнительным листам. Порядок удержания алиментов определён Семейным кодексом РФ, вступившим в силу в марте 1995 года, и Временной инструкцией о порядке удержания алиментов.

В соответствии с Семейным кодексом алименты выплачиваются на основании следующих документов:

соглашения об уплате алиментов, которое заключается между лицом, обязанным уплачивать алименты, и их получателем, а при недееспособности указанных лиц - между их законными представителями. Соглашение заключается в письменной форме, подлежит нотариальному удостоверению и имеет силу исполнительного листа;

решение суда по исполнительному листу (при отсутствии соглашения об уплате алиментов);

заявления плательщика алиментов, если он изъявил добровольное желание добровольно платить алименты и подал заявление об уплате алиментов в бухгалтерию по месту своей работы.

Поступившие в бухгалтерию организации исполнительные листы или заявления плательщика регистрируют в специальном журнале или карточке и хранят как бланки строгой отчетности. О поступлении исполнительных документов бухгалтерия сообщает судебному исполнителю и взыскателю.

Удержания за причинённый материальный ущерб. Материальнаяответственность работников за ущерб, причинённый организации,предусматривается ТК РФ.

Различают полную и ограниченную материальную ответственность.

Полная материальная ответственность возникает при заключении договора о полной материальной ответственности между организацией и работником, отвечающим за сохранность соответствующего имущества. Договор заключается в двух экземплярах, один из которых хранится у организации, а второй - у работника.

Полная материальная ответственность возникает при получении работником какого - либо имущества по разовой доверенности или другим разовым документам под отчёт в случае, когда ущерб причинён недостачей, умышленным уничтожением или порчей какого - либо имущества и когда ущерб причинён в состоянии наркотического опьянения или он явился следствием преступных действий работника, установленных приговором суда.

Ограниченную материальную ответственность несут работники за порчу или уничтожение по небрежности материалов, полуфабрикатов, готовых изделий, инструментов, специальной одежды и других предметов, выданных в личное пользование, если ущерб причинён в ходе трудового процесса. Данная ответственность не может превышать среднего месячного заработка виновного работника на день выявления ущерба. Материальная ответственность свыше среднего месячного заработка допускается в случаях, предусмотренных законодательством.

Размер причиненного ущерба определяют по фактическим потерям по данным бухгалтерского учета. При хищении, недостаче, умышленной порче размер ущерба определяют исходя из рыночных цен на соответствующие виды имущества, а по импортным материальным ценностям -- по таможенной стоимости с учетом уплаченных таможенной стоимости с учетом уплаченных таможенных пошлин, налоговых платежей и других затрат.

Ущерб в пределах среднего месячного заработка работника возмещается по распоряжению администрации, которое должно быть сделано не позднее 2 недель со дня обнаружения причиненного ущерба и обращено к исполнению не ранее 7 дней со дня сообщения работнику. Если работник отказался от добровольного возмещения ущерба, то администрация предъявляет иск в суд.

Удержания из начисленной заработной платы отражают по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов:

- 68 «Расчеты по налогам и сбросам» (на сумму налога на доходы физических лиц);

- 28 «Брак в производстве» (на сумму удержаний с виновником брака);

- 73 «Расчеты с персоналом по прочим операциями» «(на суммы за товары, проданные в кредит, по ссудам банков, по представленным займам, на суммы, взысканные в возмещение недостач, уплаченных штрафов);

- 76 «Расчеты с разными дебиторами и кредиторами» (на сумму по исполнительным документам), других счетов.

Погашение задолженности перед бюджетом по удержаниям отражают по дебету счетов 68 с кредита с кредита счетов 50 «Касса» (при выдаче удержанных сумм из кассы), 51 «Расчетные счета» (при переводе по почте или зачислении на счет получателя в Сберегательном банке).

Учет расчетов по возмещению материального ущерба осуществляют на активном счете 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба».

В дебет счета 73 относят суммы, подлежащие взыскании испорченных ценностей с виновных лиц, с кредита счета 94 «Недостатки и потери от порчи ценностей» (на балансовую стоимость недостающих и испорченных ценностей), счета 98 «Доходы будущих периодов» (на разницу между балансовой стоимостью указанных ценностей и суммой, взыскиваемой с виновных лиц, - как правило, рыночной стоимостью), счета 28 «Брак в производстве» (за потери от брака продукции).

По кредиту счёта 73, субсчёт 2, отражают погашение сумм материального ущерба в корреспонденции со счетами:

- 50, 51 - на сумму внесённых платежей;

- 70 «Расчёты с персоналом по оплате труда» - на сумму удержаний из заработной платы;

- 26 «Общехозяйственные расходы» - на сумму, которые по решению суда не могут быть взысканы с виновного лица из-за его неплатёжеспособности.

С 1 января 1998 года организации представляют органам государственной статистики Сведения о численности, заработной плате и движении работников (форма № П - 4). Крупные и средние организации сведения представляют ежемесячно, а организации, средняя численность которых не превышает 15 человек, - ежеквартально (кроме субъектов малого предпринимательства).

Сведения включают три раздела. В разделе 1 «Численность и начисленная заработная плата» содержатся данные по всему персоналу, в том числе работникам списочного состава, о средней численности, фонде начисленной заработной платы, выплатах социального характера.

В разделе 2 «Использование рабочего времени» (заполняется за первый квартал, первое полугодие, девять месяцев, год - с начала года и за последний месяц квартала) указывается построчно количество отработанных человеке -часов (без внешних совместителей и работников несписочного состава); отработанное время внешними совместителями; численность работников, работавших неполное рабочее время по инициативе администрации, а также не отработанное ими время; численность работников, которым были предоставлены отпуска без сохранения или с частичным сохранением заработной платы по инициативе администрации, и число человеке - дней отпусков по этим работникам.

В разделе 3 «Движение работников и предполагаемое высвобождение» сообщаются сведения: о принятых работниках - всего и в том числе на дополнительно введённые рабочие места; о выбывших работниках - всего и в том числе в связи с сокращением и по собственному желанию; о численности работников списочного состава на конец отчётного периода; о числе вакантных рабочих мест на конец отчётного периода.

В действующей системе организации и оплаты труда определена двуединая задача: с одной стороны, предоставление предприятиям значительных прав в выборе форм оплаты труда, установлении режима работы и др., а с другой – обеспечение механизма защиты работников, в частности, по нижнему уровню оплаты труда, минимальной продолжительности трудового отпуска, льготам для отдельных категорий персонала, максимальной продолжительности рабочего дня. Одновременно сохраняется централизованное регулирование трудовых отношений, устанавливающее нормы, обязательные для каждого предприятия независимо от вида деятельности и организационно-правовой формы.

Относится это и к учету труда и его оплаты, который должен быть строго документальным, достоверным и во многом единообразным по всей территории страны. Прежде всего необходимо обеспечить учет персонала производственного предприятия по таким признакам, как:

сферы применения труда – производственный и непроизводственный персонал.

профессионально-квалификационные и другие признаки – слесари, токари, фрезеровщики, монтеры), инженеры-механики, конструкторы, бухгалтеры, экономисты и др.

Оперативный учет численности работников и отработанного времени ведется на основании первичных документов. Так, для учета рабочего времени используется табель, неявки или опоздания на работу по уважительным причинам оформляются документами: листками временной нетрудоспособности, справками о выполнении государственных и общественных обязанностей.

К числу важнейших показателей, отражающих затраты труда, относятся нормы труда, характеризующие выработку продукции. Поднормами труда понимаются нормы: выработки, времени, обслуживания, численности, устанавливаемые для работников предприятия в соответствии с достигнутым уровнем техники, технологии, организации производства и труда.

Под оплатой труда принято понимать выраженную в денежной форме долю труда работников в общественном продукте, которая поступает в личное потребление. Оплата труда каждого работника зависит от его личного трудового вклада и качества труда.

Предприятиям предоставлено право самостоятельно устанавливать системы оплаты труда работников. При этом максимальный размер оплаты не ограничивается. В то же время месячная оплата труда работника, полностью отработавшего определенную на этот период норму рабочего времени и выполнившего свои трудовые обязанности (нормы труда), не может быть ниже установленного в централизованном государством порядке минимального размера оплаты труда.

В организации оплаты труда работников применяются две основные ее формы: повременная и сдельная . Каждая из них имеет свою разновидность: простая повременная, повременно-премиальная, прямая сдельная, сдельно-премиальная, сдельно-прогрессивная, косвенно-сдельная системы оплаты.

Операцию по начислению и распределению оплаты труда, включаемой в издержки производства и обращения, оформляют следующей бухгалтерской записью:

Дебет счета 20 «Основное производство» (оплата труда производственных рабочих);

Дебет счета 23 «Вспомогательные производства» (оплата труда рабочим вспомогательных производств); Дебет счета 25 «Общепроизводственные расходы» (оплата труда цехового персонала);

Дебет счета 26 «Общехозяйственные расходы» (оплата труда персонала администрации);

Дебет счета 29 «Обслуживающие производства и хозяйства» (оплата труда работников обслуживающих производств и хозяйств);

Дебет других счетов издержек (28, 44, 45, 91, 97 и др.)

Кредит счета 70 «Расчеты с персоналом по оплате труда» (на всю сумму начисленной оплаты труда).

Начисление оплаты труда по операциям, связанным с заготовлением и приобретением производственных запасов, оборудования к установке и осуществлением капитальных вложений, отражают, как уже отмечалось в двух предыдущих главах, по дебету счетов 07, 08, 10, 11, 15 и кредиту счета 70.

Пособия по временной нетрудоспособности и другие выплаты за счет средств органов социального страхования отражают по дебету счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 70.

Начисленные суммы премий, материальной помощи, пособий, оплаты труда по работам, производимым за счет средств целевого финансирования и в процессе получения внереализационных или операционных доходов, отражают по дебету счетов 91 «Прочие доходы и расходы», 84 «Нераспределенная прибыль (непокрытый убыток)», 86 «Целевое финансирование» и кредиту счета 70 «Расчеты с персоналом по оплате труда».

Начисление доходов работникам организации по акциям и вкладам в его имущество оформляют следующей бухгалтерской записью:

Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит счета 70 «Расчеты с персоналом по оплате труда».

Курсовая работа по дисциплине

"Бухгалтерский (финансовый) учет"

На тему Документы по учету труда и его оплате

Введение

1. Законодательное регулирование оплаты труда

Учет личного состава и рабочего времени

Формы и системы оплаты труда

Заключение

Глоссарий

Список использованных источников

Введение

У предприятия возникают отношения с работниками, выполняющими производственные задания, что влечет за собой расчеты с работниками, с государственными внебюджетными фондами и другими организациями. Все эти расчеты осуществляются в денежной форме. Учет труда, заработной платы и расчетов с работниками предприятий ведется на основе федеральных, региональных и отраслевых законодательных норм регулирования трудовых отношений работников и администрации предприятий.

В настоящих условиях в соответствии с изменениями в экономическом и социальном развитии страны существенно меняется и политика в области оплаты труда, социальной поддержки и защиты работников. Многие функции государства по реализации этой политики переданы непосредственно организациям, которые самостоятельно устанавливают формы, системы и размеры оплат труда, материального стимулирования его результатов. Переход к рыночным отношениям вызвал к жизни новые источники получения денежных доходов в виде сумм, начисленных к выплате по акциям и вкладам членов трудового коллектива в имущество предприятия. Таким образом, трудовые доходы каждого работника определяются по личным вкладам, с учетом конечных результатов работы предприятия, регулируются налогами и максимальными размерами не ограничиваются.

Тема данной курсовой работы: «Документы по учету труда и его оплате». Актуальность данной темы не вызывает сомнения, так как учет оплаты труда является одним из важнейших направлений деятельности бухгалтерии любого предприятия, как в России, так и за рубежом. Учет труда и заработной платы - один из наиболее трудоемких и ответственных участков работы бухгалтера. Он по праву занимает одно из центральных мест во всей системе учета на предприятии.

Как мы уже говорили, в условиях перехода России к системе рыночного хозяйствования в соответствии с изменениями в экономическом и социальном развитии страны существенно меняется и политика в области оплаты труда, социальной поддержки и защиты работников. Эти изменения требуют серьезного изучения и использования множества фундаментальных положений, принятых в странах с развитой экономикой.

Документы для учета труда и заработной платы утверждены Постановлением Госкомстата России от 05.01.2004 № 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты".

Унифицированные формы документов по учету труда, рабочего времени и расчетов с персоналом по оплате труда распространяются на организации независимо от формы собственности, осуществляющие деятельность на территории Российской Федерации, кроме бюджетных учреждений.

Кроме унифицированных форм документов в организации следует разработать и другие документы, регулирующие трудовые отношения, так называемые локальные нормативные акты. Большинство документов являются обязательными для каждой организации. Так, например, при приеме на работу (до подписания трудового договора) работодатель обязан ознакомить работника под роспись с правилами внутреннего трудового распорядка, иными локальными нормативными актами, непосредственно связанными с трудовой деятельностью работника, коллективным договором (ст. 68 ТК РФ).

Если в организации есть отдел кадров или специалист по кадрам, то большинство документов оформляются ими, в других случаях обязанности по ведению кадровых документов возлагаются на бухгалтера.

Объект исследования: труд, оплата труда.

Предмет исследования: первичные документы по учету труда и его оплате.

Цель данной работы является изучить и проанализировать документы по учету труда и заработной плате.

Задачи данной работы:

изучить законодательное регулирование оплаты труда;

исследовать первичные документы для расчетов по оплате труда;

раскрыть, как происходит учет рабочего времени в организации.

1. Законодательное регулирование оплаты труда

Регулирование трудовых отношений и иных непосредственно связанных с ними отношений в соответствии с Конституцией Российской Федерации, федеральными конституционными законами осуществляется:

трудовым законодательством (включая законодательство об охране труда), состоящим из Трудового кодекса Российской Федерации, иных федеральных законов и законов субъектов Российской Федерации, содержащих нормы трудового права;

иными нормативными правовыми актами, содержащими нормы трудового права:

указами Президента Российской Федерации;

постановлениями Правительства Российской Федерации и нормативными правовыми актами федеральных органов исполнительной власти;

нормативными правовыми актами органов исполнительной власти субъектов Российской Федерации;

нормативными правовыми актами органов местного самоуправления.

Трудовые отношения и иные непосредственно связанные с ними отношения регулируются также коллективными договорами, соглашениями и локальными нормативными актами, содержащими нормы трудового права.

Основным законодательным актом, регулирующим отношения между работником и работодателем (в том числе и по оплате труда), является Трудовой кодекс Российской Федерации (ТК РФ).

Нормы трудового права, содержащиеся в иных федеральных законах, указах Президента РФ, постановлениях Правительства РФ, нормативных актах органов государственной власти, а также в локальных нормативных актах хозяйствующих субъектов и трудовых договорах, должны соответствовать ТК РФ.

Из норм ст. 5 ТК РФ следует, что в Российской Федерации существует система законодательного и нормативного регулирования трудовых отношений, которую можно представить в виде схемы, представленной в Приложении А.

Нормы ТК РФ не могут противоречить Конституции Российской Федерации и федеральным конституционным законам, нормы иных федеральных законов - ТК РФ и т.д. То есть в приведенной схеме законодательные и нормативные акты, расположенные ниже, не могут противоречить тем, которые принимаются на более высоком уровне. В случае возникновения противоречий применяются законодательные и нормативные акты, имеющие большую юридическую силу. Сказанное не относится к коллективным договорам, соглашениям и локальным нормативным актам, которые в принципе не могут противоречить любому законодательному или нормативному акту, содержащему нормы трудового права.

Элементом законодательного и нормативного обеспечения трудовых отношений можно считать также судебную практику.

Кроме того, глава 1 ТК РФ определяет разграничение полномочий между федеральными органами государственной власти и органами государственной власти субъектов Российской Федерации в сфере трудовых отношений и иных непосредственно связанных с ними отношений, полномочия органов местного самоуправления при принятии актов, содержащих нормы трудового права, общие принципы регулирования трудовых отношений и иных непосредственно связанных с ними отношений в договорном порядке, а также устанавливает место российского трудового законодательства в системе норм международного права.

На уровне федерального законодательства (законов, постановлений Правительства РФ и нормативных актов федеральных министерств и ведомств) устанавливаются:

основные направления государственной политики в сфере трудовых отношений. Соответствующие направления определены непосредственно в ТК РФ. Кроме того, полномочия федеральных органов государственной власти в данной части реализуются при разработке целевых программ по отдельным направлениям, а также при перспективном планировании экономического и социального развития;

основы правового регулирования трудовых отношений и иных непосредственно связанных с ними отношений (включая определение правил, процедур, критериев и нормативов, направленных на сохранение жизни и здоровья работников в процессе трудовой деятельности). Основы правового регулирования также определены непосредственно в ТК РФ. Критерии и нормативы, как правило, устанавливаются либо правительственными постановлениями, либо нормативными актами федеральных органов государственной власти;

уровень трудовых прав, свобод и гарантий работникам (включая дополнительные гарантии отдельным категориям работников), обеспечиваемый государством. В этой части, как правило, федеральными законами устанавливаются требования, обязательные к исполнению всеми работодателями, - минимальный размер оплаты труда, минимальная продолжительность основного и дополнительных отпусков, продолжительность рабочей недели и т.п.;

порядок заключения, изменения и расторжения трудовых договоров. Общие требования по заключению коллективных и индивидуальных трудовых договоров, а также состав элементов, обязательных к отражению в трудовых договорах, определен соответствующими статьями ТК РФ. Отдельными законодательными и нормативными актами могут устанавливаться особенности заключения и расторжения трудовых договоров с отдельными категориями работников, как правило, с учетом отраслевой принадлежности;

основы социального партнерства, порядок ведения коллективных переговоров, заключения и изменения коллективных договоров и соглашений;

порядок разрешения индивидуальных и коллективных трудовых споров;

принципы и порядок осуществления государственного надзора и контроля за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, а также систему и полномочия федеральных органов государственной власти, осуществляющих указанный надзор и контроль;

порядок расследования несчастных случаев на производстве и профессиональных заболеваний. До принятия ТК РФ данный порядок устанавливался отдельным постановлением Правительства РФ. В настоящее время все основные требования подробно прописаны непосредственно в ТК РФ. С точки зрения оплаты труда знание указанного порядка имеет существенное значение, так как результаты расследования непосредственно влияют на размер выплат пострадавшему работнику, а также нередко определяют источники осуществления выплат;

систему и порядок проведения аттестации рабочих мест по условиям труда, государственной экспертизы условий труда, подтверждения соответствия организации работ по охране труда государственным нормативным требованиям охраны труда. От результатов аттестации может зависеть уровень дополнительных выплат, например классификация работ как вредных или опасных, со всеми вытекающими последствиями;

порядок и условия материальной ответственности сторон трудового договора, в том числе порядок возмещения вреда жизни и здоровью работника, причиненного ему в связи с исполнением им трудовых обязанностей;

виды дисциплинарных взысканий и порядок их применения. Общие нормы дисциплинарной ответственности установлены непосредственно ТК РФ. В отдельных отраслях (например, в железнодорожном транспорте) разрабатываются собственные положения о дисциплине;

систему государственной статистической отчетности по вопросам труда и охраны труда. Формы отчетности по труду (включая оплату труда) и порядок их заполнения разрабатываются и утверждаются федеральным органом в области статистики (в настоящее время Росстат). Для внутренних пользователей бухгалтерской информации в организации могут быть разработаны и дополнительные формы детализации и группировки соответствующих данных;

особенности правового регулирования труда отдельных категорий работников. Данные особенности могут регулироваться как постановлениями Правительства РФ, так и отраслевыми и ведомственными нормативными актами.

Законы и иные нормативные акты органов государственной власти в области трудового права принимаются, как правило, в тех случаях, когда возникает необходимость (и имеется возможность) установить более высокий уровень трудовых прав и гарантий работникам по сравнению с установленным федеральными законами и иными нормативными правовыми актами Российской Федерации.

В случаях, если закон или иной нормативный правовой акт субъекта Российской Федерации, содержащий нормы трудового права, противоречит ТК РФ или иным федеральным законам либо снижает уровень трудовых прав и гарантий работникам, установленный ТК РФ или иными федеральными законами, применяются нормы ТК РФ или соответствующего федерального закона.

Нормативные акты органов местного самоуправления чаще всего устанавливают надбавки и доплаты для работников, финансируемых за счет средств местных бюджетов.

Локальные нормативные акты, содержащие нормы трудового права, принимают работодатели (за исключением работодателей - физических лиц, не являющихся индивидуальными предпринимателями). Как правило, в таких актах конкретизируются порядок расчета и размеры выплат, производимых различным категориям работников. При этом предметом конкретизации являются не только нормы трудового законодательства, но и правила, установленные нормативными правовыми актами, содержащими нормы трудового права, а также коллективными договорами или соглашениями.

Коллективным договором, соглашениями может быть предусмотрено принятие локальных нормативных актов по согласованию с представительным органом работников. Перечень вопросов, которые должны решаться с учетом мнения представительного органа, изложен в Приложении 5 к данному изданию.

Статья 45 ТК РФ определяет соглашение как правовой акт, регулирующий социально-трудовые отношения и устанавливающий общие принципы регулирования связанных с ними экономических отношений, заключаемый между полномочными представителями работников и работодателей на федеральном, межрегиональном, региональном, отраслевом (межотраслевом) и территориальном уровнях социального партнерства в пределах их компетенции.

По договоренности сторон, участвующих в коллективных переговорах, соглашения могут быть двусторонними и трехсторонними.

Соглашения, предусматривающие полное или частичное финансирование из соответствующих бюджетов, заключаются при обязательном участии соответствующих органов исполнительной власти или органов местного самоуправления, являющихся стороной соглашения.

В зависимости от сферы регулируемых социально-трудовых отношений могут заключаться соглашения: генеральное, межрегиональное, региональное, отраслевое (межотраслевое), территориальное и иные соглашения.

Генеральное соглашение устанавливает общие принципы регулирования социально-трудовых отношений и связанных с ними экономических отношений на федеральном уровне.

Межрегиональное соглашение устанавливает общие принципы регулирования социально-трудовых отношений и связанных с ними экономических отношений на уровне двух и более субъектов Российской Федерации.

Региональное соглашение устанавливает общие принципы регулирования социально-трудовых отношений и связанных с ними экономических отношений на уровне субъекта Российской Федерации.

Отраслевое (межотраслевое) соглашение устанавливает общие условия оплаты труда, гарантии, компенсации и льготы работникам отрасли (отраслей). Отраслевое (межотраслевое) соглашение может заключаться на федеральном, межрегиональном, региональном, территориальном уровнях социального партнерства.

Территориальное соглашение устанавливает общие условия труда, гарантии, компенсации и льготы работникам на территории соответствующего муниципального образования.

Иные соглашения - соглашения, которые могут заключаться сторонами на любом уровне социального партнерства по отдельным направлениям регулирования социально-трудовых отношений и иных непосредственно связанных с ними отношений.

В соглашение могут включаться взаимные обязательства сторон по следующим вопросам: оплата труда; условия и охрана труда; режимы труда и отдыха; развитие социального партнерства; иные вопросы, определенные сторонами.

Коллективные договоры и соглашения подлежат регистрации (уведомительной) в соответствующем органе по труду в течение семи дней после заключения.

2. Учет личного состава и рабочего времени

учет труд оплата тарифный

К основным направлениям движения рабочей силы относятся:

прием на работу;

перевод с должности на должность или из разряда в разряд;

перевод из цеха в цех или из отдела в отдел;

уход в отпуск;

увольнение.

Каждый из этих случаев оформляется соответствующими документами.

При приеме на работу составляется приказ (распоряжение) о приеме на работу. На его основании в отделе кадров (ОК) заводится личная карточка, а в бухгалтерии открывается лицевой счет и налоговая карточка учета совокупного годового дохода физического лица. На работников, принятых на работу в первый раз, в ОК заводится и хранится трудовая книжка. Оформленная подписями, штампами и печатями трудовая книжка - бланк строгой отчетности.

Каждому работнику, принятому на постоянную, временную или сезонную работу, присваивается табельный номер. Он проставляется во всех документах по учету труда и заработной платы. На основании приказа о приеме табельщики заносят работника под этим номером в табель. При увольнении табельный номер не присваивается другим работникам в течение одного-двух лет.

Во всех остальных случаях движения работников составляется приказ (распоряжение) на основании заявления или заключения аттестационной комиссии.

Большое значение для расчетов с работниками имеет правильно организованный учет количества затраченного труда. Количество труда измеряется показателями рабочего времени или количеством выпущенной продукции. Показатели рабочего времени используются при повременной системе учета труда и заработной платы, а количество выпущенной продукции (выработка) - при сдельной системе.

Независимо от используемой системы, основой для начисления заработной платы служит учет фактически отработанного времени, или табельный учет.

Табельный учет обеспечивает контроль явок работников, их ухода по окончании рабочего дня и нахождения по месту службы в рабочее время.

Табельный учет ведется по организации в целом - по данным центральной проходной или по каждому структурному подразделению. По охвату информации табельный учет ведут сплошным методом или методом отклонений. При сплошном - регистрируют все данные: явки, неявки, опоздания, сверхурочные часы и т. п. При методе отклонений - регистрируются только отклонения от режима работы: неявки, простои, опоздания и т. п.

Табель (типовая форма Т-13) представляет собой именной список работников организации или подразделения. Для ведения табеля используют унифицированные обозначения видов времени. Оно делится на четыре типа: отработанное; не отработанное оплачиваемое; не отработанное не оплачиваемое; праздничные и выходные дни. Каждому виду времени присваивается два шифра - буквенный и цифровой. Например, выход на работу обозначается буквой «Я»; служебная командировка - «К»; сверхурочные часы - «С» и т. п. Цифровой шифр - двузначный. Например, явочное время - «01», часы сверхурочной работы - «05» прогулы - «07» и т. д.

Основанием для составления табеля служат первичные документы о движении рабочей силы (приказы, распоряжения) и данные о явках. Основаниями для записи отклонений в использовании рабочего времени служат листки временной нетрудоспособности, листки о простое, приказы о служебных командировках и командировочные удостоверения, приказы об установлении сокращенного рабочего дня (льготные часы подростков, перерывы в работе кормящих матерей и т. п.). Учет выходных и праздничных дней ведут на основании графика и режима работы предприятия; сверхурочные часы - на основании нарядов на производство этих работ.

По окончании месяца табель закрывается, по каждому работнику подсчитывают дни явок, неявок по причинам, общее количество отработанных часов с выделением ночных и сверхурочных, количество неотработанных часов (опоздания, простои и т. п.). Табель подписывается табельщиком, руководителем и передается в бухгалтерию.

Учет выработки при различных типах производств

В течение месяца рабочий может выполнять различные виды работ и участвовать в изготовлении нескольких видов продукции. В связи с этим необходимо четко учитывать выработку и документально оформлять ее для исчисления заработной платы работника и себестоимости продукции.

Непременным условием четкого учета выработки является техническое нормирование труда, опирающееся на тарифную систему. Тарифная система состоит из тарифной ставки, тарифной сетки, тарифно-квалификационного справочника. Используются также районные коэффициенты к заработной плате.

Тарифно-квалификационный справочник - это подробные характеристики видов работ по отрасли, подотрасли, производству с указанием требований к квалификации исполнителей, т. е. разрядности работ. Он составлен для обеспечения единства в оплате труда рабочих равной квалификации. Справочник разработан для сквозных профессий. Работы по каждой профессии распределены по разрядам в зависимости от сложности, объема профессиональных знаний и трудовых навыков исполнителя.

Тарифная сетка - это таблицы с почасовыми или дневными тарифными ставками для сдельщиков и повременщиков от одного до шести разрядов. В сетке приведены тарифные коэффициенты, которые показывают, насколько выше оплата за работу той или иной квалификации, по сравнению с первым разрядом.

Тарифная ставка - сумма заработной платы за единицу времени (час, день, месяц) по соответствующему разряду. Ставка первого разряда задана в тарифной сетке. Ставки остальных разрядов определяются умножением ставки первого разряда на тарифный Коэффициент. С помощью ставок исчисляют сумму оплаты труда при условии выполнения норм выработки или времени.

Для работников организаций, расположенных в районах с тяжелыми природно-климатическими условиями, например, районов Крайнего Севера, Магаданской области и т. п., введены районные коэффициенты.

Организация учета выработки и ее документальное оформление зависят от ряда условий: от характера и типа производства, его технологических особенностей, форм оплаты труда, системы контроля качества, уровня автоматизации учетных работ. Определяющее влияние на организацию учета выработки оказывают технологические особенности производства.

Учет выработки в индивидуальном производстве

Особенность индивидуального производства - выполнение отдельных, неповторяющихся, индивидуальных заказов, при выполнении которых возникают новые виды работ. Одному работнику в течение месяца редко приходится выполнять однородные работы. Исходя из этих особенностей основным документом по учету выработки является наряд.

Наряд - это задание на работу, выданное до ее начала. В нем указываются: количество и вид продукции или работ, норма времени и расценка, ФИО, табельный номер, после выполнения работ и приемки их службой контроля качества - фактически затраченное время и количество продукции (в том числе годной и забракованной), отметка о сдаче продукции на склад. Наряд подписывают мастер, нормировщик, контролер, он сдается в бухгалтерию.

Наряды могут быть однодневные и многодневные, индивидуальные и бригадные. Если бригада выполняет работы по одному наряду, то на его оборотной стороне предусматриваются показатели для распределения суммы заработной платы между членами бригады. Для распределения сдельного заработка исчисляется тарифный заработок каждого работника: часовая тарифная ставка сдельщика соответствующего разряда умножается на фактически отработанное им количество часов, а затем - общий тарифный заработок.

На основании итоговых сумм сдельного и тарифного заработка рассчитывают коэффициент распределения сдельного заработка между членами бригады. Умножая коэффициент на тарифный заработок работника, получаем его сдельный заработок.

Учет выработки в серийном производстве

Особенность серийного производства - выпуск продукции отдельными партиями, сериями. На каждую партию до ее производства выписывается маршрутный лист, или маршрутная карта. В них указывается наименование продукции и ее количество. После выполнения технологической операции указывается количество годной продукции и брака, исполнители. В маршрутной карте предусматривается отрывной талон для каждой операции.

По окончании обработки маршрутная карта поступает на склад, кладовщик расписывается в приеме продукции, затем она передается в бухгалтерию.

Если на конец расчетного периода обработка партии деталей не закончена, маршрутная карта закрывается в части выполненных операций и выписывается новая на те операции, которые не выполнены.

Учет выработки в массовом производстве

Особенность массового производства - изготовление однородной продукции в больших объемах, закрепление операций за работниками. В таких производствах задание на работу выдается в целом на участок в виде сменного рапорта, или ведомости по учету выработки. В этом документе указывается нормативное количество продукции за соответствующий период. По каждой операции указываются расценка, и заработок определятся прямым счетом: путем умножения количества изготовленных деталей на расценку.

Учет выработки в поточных производствах

При поточной организации производства учет выработки осуществляется по конечной операции. Поточные производства подразделяются на линии со свободным и регламентированным ритмом.

К поточным линиям со свободным ритмом относятся такие, где заданный темп работы не обеспечивается специальными приспособлениями для перемещения предметов труда (транспортеры, конвейеры и т. п.). В результате продолжительность отдельных операций может отклоняться от нормативной, а степень выполнения работниками норм выработки может быть неодинаковой.

В таких условиях нецелесообразно приравнивать индивидуальную выработку рабочего к объему продукции по конечной операции. Подсчет выработки ведут путем ежедневной инвентаризации остатков незавершенного производства по рабочим местам. Основной документ по учету выработки - рапорт о выработке.

На поточных линиях с регламентированным ритмом количество заготовок, запущенных в обработку, и количество продукции, снятой с конвейера, совпадают. Сортируют лишь годную продукцию и брак. Основной документ по учету выработки и начислению заработной платы в таких производствах - ведомость учета работы на конвейере.

3. Формы и системы оплаты труда

Используемые для расчета заработной платы формы и системы оплаты труда подразделяются на: тарифные, бестарифные, смешанные.

Формы тарифной системы оплаты труда

Главные формы тарифной системы оплаты труда - повременная и сдельная.

При повременной оплате размер вознаграждения за труд зависит от квалификации работника и количества фактически отработанного времени.

Она характерна для работников, у которых результаты работы не поддаются учету либо время ее выполнения от него не зависит. Повременно оплачивается труд управленческого персонала, ремонтников, охранников и т. п.

В основе расчета заработной платы повременщика лежит тарифная ставка или должностной оклад. Тарифная ставка устанавливается для рабочих за час отработанного времени. Для остальных категорий персонала устанавливаются должностные оклады и дневные тарифные ставки.

Повременная форма подразделяется на две системы оплаты труда: простая повременная и повременно-премиальная.

При простой повременной системе заработная плата исчисляется умножением часовой или дневной тарифной ставки на фактически отработанное время, выраженное в тех же единицах, что и ставка.