I følge statistikk kjøpte flertallet av bilistene bilen ved hjelp av banklån. Det er verdt å merke seg at kostnadene for kjøretøyet er ganske høye, og det er nesten umulig å kjøpe det uten å ta opp et lån.

Men det første spørsmålet som en potensiell kjøper står overfor er hvor og hvordan man kan få et lån for å kjøpe en bil. Først studerer kjøperen billånsmarkedet, fordi dette er et målrettet program, noe som betyr at vilkårene vil være økonomisk fordelaktige for låntakeren. Andre mener tvert imot at vilkårene for billån er ganske tøffe og det er mye lettere å ta opp et forbrukslån og kjøpe bil med lånte midler. La oss sammenligne to bankprodukter og prøve å finne ut så nøyaktig som mulig hvilket lån som er mer lønnsomt: et forbrukslån eller et billån.

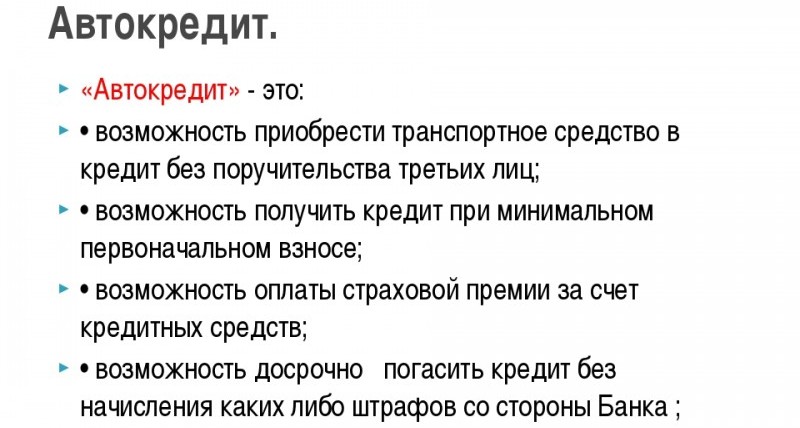

Et billån er et målrettet program, det vil si at banken utsteder et lån for et bestemt formål - å kjøpe en bil, og utlåneren har flere viktige betingelser.

Det vil si at her begrenser banken kjøperens ønsker betydelig. Vi vil analysere alle betingelsene for billån.

Bilkrav og depositum

Den første av disse er kravene til bilen. Mange banker har en rekke krav til den kjøpte bilen, eller til og med vilkårene for lånet vil avhenge av valgt bilmerke og modell. Långivere er mer villige til å investere i kjøp av en ny utenlandskprodusert bil, siden de har bevist seg blant brukerne som mer pålitelige og velprøvde.

Det er ikke for ingenting at bankene har spesielle krav til en bil, for for långiver er det først og fremst en sikkerhet. Det vil si at etter registrering av transaksjonen, vil kjøretøyets pass forbli hos utlåneren til låntakeren fullt ut oppfyller sine forpliktelser. Og hvis vi tar i betraktning at låneavtalen er inngått for flere år, trenger banken en garanti for at sikkerheten i denne perioden ikke vil miste sin verdi.

Vær oppmerksom på at bilen er i bruk av låntakeren, men han kan ikke gjøre noen transaksjoner med den: salg, donasjon, pant.

Renter og forsikring

- forskuddsbetaling, minimum er som regel 10-15%, men jo mer låntakeren er villig til å betale fra egne midler, jo billigere vil lånet koste ham;

- lønn og andre inntekter til låntaker, eller medlåntaker hvis egen inntjening ikke er nok til å få lån;

- forsikring av personlige risikoer, det vil si liv og helse;

- bilforsikring under CASCO-policy;

- kreditthistorie.

Faktum er at renten på hvert lån bestemmer risikonivået til låntakeren, jo lavere risikoen er. Derfor er banken klar til å gi de beste betingelsene for et billån til låntakeren hvis han er villig til å betale omtrent halvparten av prisen på bilen, har et høyt inntektsnivå og en positiv kreditthistorie. Når det gjelder forsikring, er CASCO en garanti mot tap av sikkerhet med denne formen for forsikring, er bankens risiko mye lavere, og for låntakeren er det et ganske dyrt sikkerhetstiltak, fordi for ham vil polisen koste ca. 12 % av transportkostnadene. Personrisikoforsikring er en valgfri type forsikring, men med den blir satsen noe høyere, fra 0,5–2 %.

I gjennomsnitt varierer prisene fra 15 til 25 %.

Vær oppmerksom på at forsikring utføres for låntakers egen regning, selv om bankene tilbyr å inkludere CASCO-forsikring det første året og personforsikring med kostnaden for lånet.

Det er verdt å umiddelbart fokusere litt oppmerksomhet på kreditthistorien din. De med et positivt omdømme trenger kanskje ikke tenke på om de skal velge forbrukslån eller mållån, fordi banken mest sannsynlig vil godkjenne begge deler. Men hvis det er "mørke flekker" i rapporten, så er det lurere å umiddelbart søke om et billån, fordi banken vil ha i det minste en form for garanti, i form av sikkerhet, for at den ikke vil pådra seg tap, og vil mest sannsynlig nekte et forbrukslån helt.

Søker om billån

Deretter må du sende inn en søknad til banken og forberede alle dokumentene som bekrefter soliditeten din. Hvis avgjørelsen er positiv, må du overføre beløpet på forskuddsbetalingen til selgerens konto og inngå en kjøps- og salgsavtale, og deretter møte opp med den og et betalingsdokument som bekrefter at kjøperen har overført en del av kostnad for bilen til selger, og signere låneavtalen. Forresten, ikke glem PTS, den vil forbli i banken. På slutten av prosessen overfører utlåner pengene til selgerens konto.

I praksis ser alt litt enklere ut, forutsatt at du kjøper en ny bil, for som regel skjer denne prosessen ganske raskt rett utenfor utstillingsrommet. Tross alt samarbeider enhver bilforhandler med flere banker, så prosedyren vil bli forenklet, og her kan du søke om en CASCO-policy.

Forresten, før du forsikrer en bil, sjekk hvilket selskap som er best å gjøre dette med, for banker samarbeider også med forsikringsselskaper og aksepterer kun forsikringer fra krediterte selskaper.

Kostnad for billån

Det viktigste spørsmålet er hvor mye et billån til slutt vil koste. La oss se på dette problemet ved å bruke et eksempel:

- kostnaden for bilen er 1 million rubler;

- lånerente 17% per år;

- forskuddsbetaling 20% eller 200 000 rubler;

- CASCO-kostnad - 50 tusen rubler per år;

- sikt - 5 år.

Så beløpet på billånet er 800 tusen rubler, den totale kostnaden for lånet er 1 192 924 rubler, den månedlige annuitetsbetalingen er 19 882 rubler. CASCO-forsikring må legges til kostnaden for lånet i fem år, dette er 250 tusen rubler.

Totalt beregner vi hvor mye billånet til slutt vil koste kjøperen: 1192924+200000+250000= 1642924. I følge disse foreløpige beregningene vil tilleggsbetalingen være 642924 rubler.

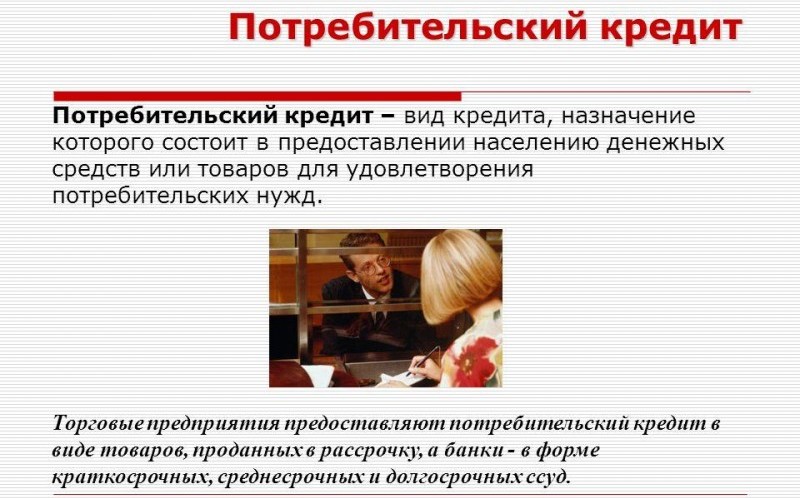

Forbrukslån

Denne typen utlån innebærer misbruk av midler. Det vil si at bilen ikke vil bli pantsatt til banken; Og den viktigste fordelen er at du ikke trenger forskuddsbetaling.

Fordeler og ulemper med forbrukslån

For det første er den største fordelen fremfor et billån at det ikke er vanskelig å få et ikke-målrettet lån fra en hvilken som helst bank, fordi dette produktet er tilgjengelig i alle finansinstitusjoner. Den andre fordelen er at du har større sjanse til å få gunstige betingelser. Renter på personlige lån avhenger også av flere faktorer, for eksempel kreditthistorikken din.

Hvis vi snakker om ulempene, er den første at hvis du trenger et beløp på mer enn 500 tusen rubler, vil utlåneren mest sannsynlig kreve et depositum eller garanti fra enkeltpersoner. Eiendom kan fungere som sikkerhet, men dette er en stor risiko for låntakeren, fordi ved manglende betaling av lånet vil eiendommen gå til utlåner.

Vær oppmerksom på at banken selvstendig vil fastsette maksimalt lånebeløp for deg basert på din inntekt, noe som også begrenser mulighetene dine Velger du et forbrukslån, så velg et tilbud hvor banken tillater medlåntakere.

Prosessen med å søke og kjøpe bil ved bruk av forbrukslån

Fremgangsmåten her er ganske enkel. Du kan starte prosessen ved å velge et bankprodukt, og forresten samtidig sende inn søknader til flere kredittinstitusjoner, for så å velge et mer fordelaktig tilbud. Hvis du ønsker å få de mest gunstige betingelsene, må du forberede alle dine personlige dokumenter på forhånd, inkludert et inntektsbevis og sertifikater for eierskap av eiendom, dette vil hjelpe deg med å bekrefte din økonomiske soliditet så mye som mulig.

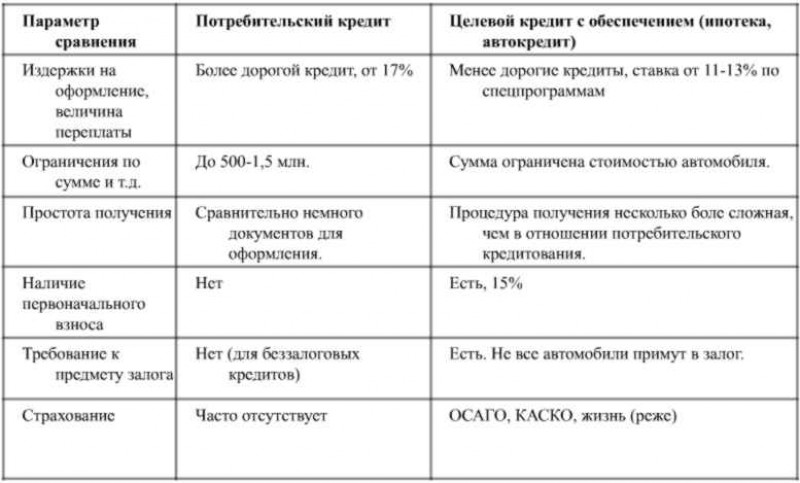

Sammenligning av forbruks- og billån

Etter at banken har gitt vedtak og du har valgt det tilbudet som passer best for dine betingelser, kan du gå til banken med en pakke med dokumenter og inngå en låneavtale. Etter å ha mottatt kontanter kan du velge og kjøpe bil. Det er et annet alternativ for handlingene dine, du ser først på bilen og bestemmer prisklassen, deretter går du til banken og får et lån, og etter å ha overført midlene foretar du en transaksjon. Det spiller ingen rolle i hvilken rekkefølge du handler.

Kostnad for forbrukslån

For å tydelig forstå om et billån eller et forbrukslån er mer lønnsomt, la oss vurdere det samme eksemplet:

- beløp - 1 000 000 rubler;

- rate – 17 %;

- sikt - 5 år;

- MTPL-forsikring – 15 tusen rubler per år.

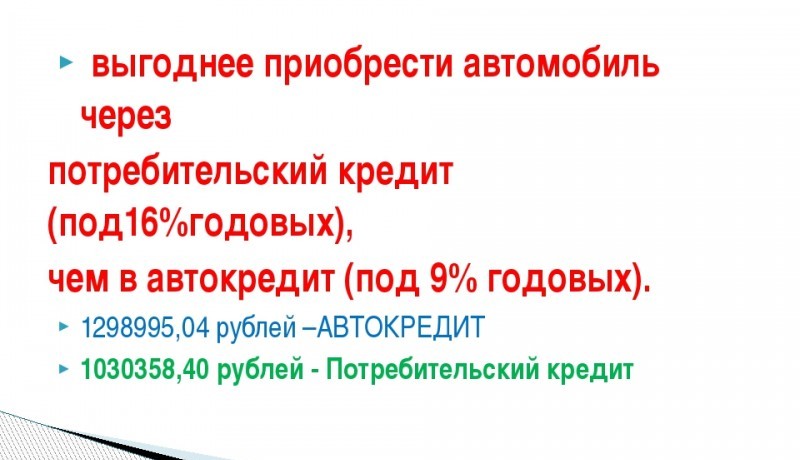

For den angitte låneperioden betaler du bare 1 491 155 rubler til banken pluss 75 tusen rubler for forsikring, totalt 1 566 155 rubler. Og dette er 76 769 rubler mindre enn for et billån.

Hva er bedre å velge

La oss oppsummere hvilket lån som er mer lønnsomt å ta opp for å kjøpe en bil. Faktisk vil alle bestemme selv. Hvis du har startkapital og du enkelt kan betale en del av prisen på bilen selv, så er det ingen vits i å betale for mye renter på et forbrukslån til banken i dette tilfellet, det er mer fornuftig å ta opp lån under et spesialisert program. Og når du ikke har beløpet du trenger og det er problematisk å spare det, har du ikke noe annet valg enn å vende deg til forbrukslån.

En annen nyanse er at CASCO-forsikring for en kredittbil er en rimelig beslutning, fordi ikke bare banken, men også låntakeren selv reduserer risikoen for skade på eiendommen hans betydelig. I tillegg må du ta hensyn til at kjøretøyet kan gå tapt i løpet av mange år med tilbakebetaling av lån som følge av uforutsette omstendigheter, men forpliktelser overfor banken vil forbli. Her reduserer CASCO risikoen for at låntaker og långiver får store tap.

Et forbrukslån er utvilsomt gunstig med tanke på vilkårene, fordi långiver ikke stiller krav til eiendommen som kjøpes, noe som utvider mulighetene til den potensielle kjøperen betydelig. Det er forresten mulig å få lån til minimumsrente fra en bank som har positiv utlånserfaring eller låntaker er lønnsklient.

Så først bør låntakeren nøye studere gjeldende tilbud for forbrukslån og billån, og beregne fordelen ved hjelp av en lånekalkulator. Når det gjelder satsene, er de omtrent like for begge typer utlån.